Faire l’acquisition de sa résidence principale ! Voilà à quoi aspirent chaque année de nombreux Français. Il faut dire que depuis une cinquantaine d’années, posséder sa propre résidence principale s’est érigé en un principe quasi dogmatique. Les propriétaires n’ayant de cesse d’en promouvoir les vertus auprès des aspirants à la propriété.

Certes, les années passées n’ont fait que confirmer le bien-fondé de ce désir. Mais les temps changent et la réalité de nos ainés n’a plus rien à voir avec celle des générations qui leur ont précédé. Vous vous demandez si l’acquisition de sa résidence principale reste encore un pari gagnant ? Centaure Investissements vous apporte des éléments de réflexion.

» Faut-il absolument acquérir sa résidence principale en 2020 ? »

Un changement de modèle qui interroge : l’acquisition de sa résidence principale.

Si l’on se projette trois décennies en arrière, la question de devenir propriétaire ou pas ne se posait même pas. La réponse s’imposait comme une certitude ; comme l’aboutissement d’une existence équilibrée. Oui, mais ça, c’était avant. Entre temps, un vent de changement a soufflé sur la conjoncture économique, les pratiques et la façon de consommer. Voilà pourquoi, l’intérêt d’acquérir sa résidence principale aujourd’hui n’apparait plus aussi certain.

Un report progressif des agents sociétaux bloquants

Le premier des éléments qui explique cette mutation du rapport à l’acquisition de sa résidence principale est à rechercher dans les incertitudes de la vie professionnelle actuelle. Finie l’époque où l’on pouvait conserver un même emploi jusqu’à son départ en retraite.

Aujourd’hui, l’heure est au mouvement. On estime qu’en moyenne, un jeune salarié connaitra environ quatre métiers ou entreprises différentes. Ce phénomène répond à un besoin de plus en plus prégnant de flexibilité quitte à embrasser une certaine forme de nomadisme. Or, cette nouvelle pratique conjuguée à la fin progressive de la sédentarisation freine nécessairement l’acquisition d’une résidence principale.

A cela, viennent s’ajouter d’autres facteurs. Ainsi de plus en plus de personnes font des études et de plus en plus longtemps ; ou encore les femmes ont leur premier enfant de plus en plus tard. Autant d’éléments qui n’encouragent pas vraiment la dynamique. Et comme si cela ne suffisait pas, le pourcentage de séparations n’a cessé d’augmenter sur les quinze dernières années.

Un horizon temporel flou et un pouvoir d’achat immobilier en perte de vitesse

Ce n’est pas un secret. Le plus souvent l’acquisition de sa résidence principale rime avec endettement. Et celui-ci s’envisage de plus en plus souvent sur 25 ans ou plus.

Sachant que vous ne démarrez véritablement le remboursement du capital qu’à compter de la huitième année. Avant, ce sont les intérêts que vous remboursez. Le problème, c’est que huit ans c’est long dans un monde qui connait fréquemment de profonds changements. D’autre part, dans plusieurs grandes métropoles, les rémunérations sont de plus en plus décorrélées des prix au mètre carré. Ce qui accroit l’érosion du pouvoir d’achat échu à l’immobilier.

Au regard des éléments évoqués précédemment, il y a en fait peu de chances que votre première acquisition soit à terme votre résidence principale. A ce titre, saviez-vous que le nombre d’années de détention de votre premier bien n’excède rarement les six ans ? Voilà qui fait réfléchir, n’est-ce pas ? Surtout lorsque l’on rappelle qu’il vous faudra un peu moins de vingt ans pour rentabiliser un bien de trente mètres carrés quand il n’en faudra que quatre pour un soixante-dix mètres carrés. Et tout cela, sans la réelle perspective de réaliser une plus-value satisfaisante.

La résidence principale est-elle une valeur refuge ?

Enfin, et c’est une bonne nouvelle pour les uns, moins pour les autres, on hérite plus tard. En effet, sur les trente dernières années, la durée de vie s’est rallongée d’une dizaine d’années. Or, très fréquemment, c’est ce type d’apport financier qui motive l’acquisition de la résidence principale.

Une société qui se transforme.

Aujourd’hui les réseaux sociaux ou encore de nouvelles tendances comme l’économie collaborative influencent grandement la société et son évolution.

Le sacro-saint modèle de la société de consommation semble peu à peu en perte de vitesse et la propriété n’est plus érigée en modèle absolu. De là à penser que la propriété deviendra obsolète d’ici quelques années … il n’y a qu’un pas ! Dans une dynamique de métropolisation, on observe une tendance à prioriser le confort sur la propriété.

A titre d’exemple, les locataires jouissent de 30% de surface de plus que les propriétaires.

Charges de copropriété … taxe foncière … autant de nouvelles notions avec lesquelles il vous faudra vous familiariser car elles feront partie de votre quotidien. Autant de notions qui peuvent aussi entrer en contradiction avec les envies de sorties, de voyages ou tout simplement de loisirs. Vous ne vous sentez pas encore prêt à une quelconque concession sur ces derniers ? Dans ce cas, peut-être sera-t-il préférable d’opter pour des placements qui épousent votre style de vie. Ainsi, faire le choix de placements qui exigent des montants d’investissements plus faibles, plus progressifs, plus liquides ou plus flexibles.

Les placements « sac à dos » comme réponse au besoin de flexibilité.

Bien qu’ils progressent, il faut bien dire que les taux d’emprunt dont peuvent bénéficier les particuliers restent très avantageux. Mais saviez-vous qu’il vous est possible de bénéficier des atouts de l’endettement sans vous départir de votre qualité de locataire ?

En effet, pour des biens de surfaces équivalentes, la location permet de vous ménager une somme coquette se situant aux alentours de 200 euros à 300 euros. Sommes qui peuvent faire l’objet d’un réinvestissement sur un patrimoine offrant une véritable flexibilité de gestion.

Certes, vous vous dites surement qu’il existe une alternative au travers de l’investissement locatif. Mais ce serait oublier que cette modalité implique de vous retrouver aux prises avec la recherche de locataire ou encore la gestion du bien. Autant de tâches qui se révèlent hautement chronophages….

Des alternatives immobilière intéressantes

C’est dans ce contexte que nous vous proposons de vous pencher sur les investissements « sac à dos ». Ils doivent ce petit sobriquet à leur capacité d’adaptation à votre mode de vie. Prenons par exemple, les SCI dans le cadre de l’assurance vie ou encore la location meublée en résidence services (LMNP – LMP). Ces solutions se prêtent très bien à ce type d’investissement. Elles vous épargnent les affres de la gestion immobilière tout en offrant un capital de départ réduit et en permettant la conservation des parts sur plusieurs années.

Un autre avantage d’acquérir un bien meublé en résidence services est de générer des revenus BIC non imposables sur plusieurs années. Et cela en profitant du système de la gestion déléguée.

Voilà comment vous pouvez vous constituer petit à petit un capital qui vous permettra d’acquérir un bien qui vous ressemble.

Quelles solutions pour investir en immobilier ?

Bien que la fiscalité attachée à la pierre soit globalement peu favorable, elle continue de conserver l’engouement des Français. Et bien que les perspectives futures restent floues, la pierre continue de s’arroger la confiance des experts. Néanmoins, pour l’année 2020, un recul des transactions d’environ 30 % est attendue par rapport aux chiffres de l’année 2019.

Un prix moyen du M2 en augmentation avant la crise

En effet, on a pu observer une progression des prix post Coronacrise. Sur l’ensemble du territoire, les prix moyens du mètre carré varient aux alentours de 3 600 euros lorsqu’il s’agit des appartements et 2 100 euros pour les maisons. Il faut dire que la faiblesse des taux d’intérêt a dopé la dynamique du marché de l’immobilier.

Mais cela devrait être fortement enrayé sur le reste de l’année 2020, pour plusieurs raisons. La remontée des taux, l’incertitude sur l’emploi et les risques de chômage liées à la crise, les retards pris dans les transactions et les conditions d’octroi durcies par les banques représentent aujourd’hui des grains de sable inattendus en début d’année.

Même si l’acquisition de la résidence principale représente la majeure partie des transactions, l’investissement locatif a tout de même largement contribué à la réalisation de ces belles performances en 2019. En effet, il représente près d’un quart des acquisitions dans l’ancien.

Cependant, le poids de la fiscalité qui pèse sur l’immobilier ainsi que des prix qui flambent dans les grandes villes rendent crucial le choix du projet le mieux adapté.

Alors, si vous vous sentez prêt pour investir dans l’immobilier tout en vous épargnant les contraintes de la gestion d’un bien en direct, contactez nous pour étudier quelques solutions qui devraient répondre à vos attentes.

Faites le choix de l’investissement en meublé !

Saviez-vous que par la location d’un bien meublé, il vous est possible d’amoindrir les rigueurs de la fiscalité de façon durable tout en investissant sur de l’immobilier physique ?

Voila ce que vous permet le statut de Loueur en Meublé Non Professionnel. Plus précisément, cette solution vous offre, entre autres choses, la possibilité d’amortir le prix du bien sur vos revenus imposables et sur une période allant de 15 ans à 30 ans. Ainsi, dans la mesure où l’amortissement vient en déduction des revenus générés grâce au bien, il y a fort à parier que le revenu que vous percevrez soit net d’impôt. Et cela pour longtemps.

Une stratégie efficace

Cette stratégie s’avère particulièrement efficace en ce qui concerne les logements étudiants, seniors, ainsi que les biens en résidences de tourisme, en EHPAD, ou en résidence hôtelière. En effet, ce type de bien fait l’objet d’une demande qui ne cesse de prendre de l’ampleur tandis que l’offre reste faible.

Autre point fort, vous pouvez acquérir un de ces biens à partir de 50 000 euros seulement sur le second marché. Toutefois, dans le cas d’une résidence étudiante, n’ayez pas dans l’idée d’y loger votre enfant puisque celui-ci ne réalisera probablement pas l’entièreté de ses études dans la même ville.

Afin de sécuriser votre investissement, faites appel à la gestion déléguée. Configuration dans laquelle le gestionnaire de la résidence vous assure le versement d’un loyer dont le montant aura été convenu au préalable. Ce sera à lui qu’incombera la charge de rechercher un locataire, de gérer les visites, de rédiger les actes, de réaliser les états des lieux d’entrée et de sortie ou encore d’assurer l’entretien.

En moyenne, pour un investissement de ce type sur une période minimum de 9 ans, on estime à 3,8 % voire 4,5% le taux de rentabilité.

Les avantages du dispositif Pinel

Cela fait déjà 6 ans que le dispositif Pinel a vu le jour et une prorogation est prévue jusqu’au 31 décembre 2021. Ayant pour ambition la relance de l’immobilier locatif par l’investissement sur des logements neufs, Il incite l’investissement du contribuable en échange d’une fiscalité favorable. Pour en bénéficier, le propriétaire prend l’engagement de mettre, sur une zone définie par le Gouvernement, son bien nu à la location pour au moins 6 ans (reconductible 3 fois 3 ans) ainsi qu’à plafonner les loyers qu’il percevra de son locataire. Enfin, le bien doit faire l’objet d’une affectation à la résidence principale et peut être loué à un parent.

Vous pouvez attendre un avantage fiscal à hauteur de 12% pour une durée de location de 6 ans. L’avantage passera à 18% pour une durée de location de 9 ans. Il sera de 21% pour une location de 12 ans. Précisons tout de même que le montant de l’investissement ne peut excéder les 300 000 euros.

Il faut ajouter que les revenus du locataire ne peuvent dépasser un certain montant et le loyer ne peut excéder une certaine somme au mètre carré. Ce type de bien est aisément mis en location dans la mesure où les loyers se trouvent un peu en deçà des prix du marché.

Les nombreuses vertus des SCPI

Les Sociétés Civiles de Placement Immobilier visent à acquérir et gérer un patrimoine immobilier locatif. Tout d’abord, les souscripteurs versent un montant pour acquérir le ou les biens immobiliers à usage d’habitation ou d’immobilier d’entreprise. Puis, une société de gestion loue et entretien ce même bien pour le compte des personnes détentrices de parts. Ces derniers se voyant rétribués de manière régulière par une quote-part des loyers encaissés une fois ôtées les multiples charges.

L’avantage de ce type d’investissement est qu’il est plus accessible qu’un investissement dans de l’immobilier classique. D’autre part, finies les problématiques de gestion puisqu’une société s’en charge à votre place. Enfin, ce schéma facilite la mutualisation des risques et amoindrit le risque locatif. A titre informatif, en 2019, les niveaux de rendement ont progressé pour la première fois en un quinquennat avec un taux de distribution moyen de 4,40%.

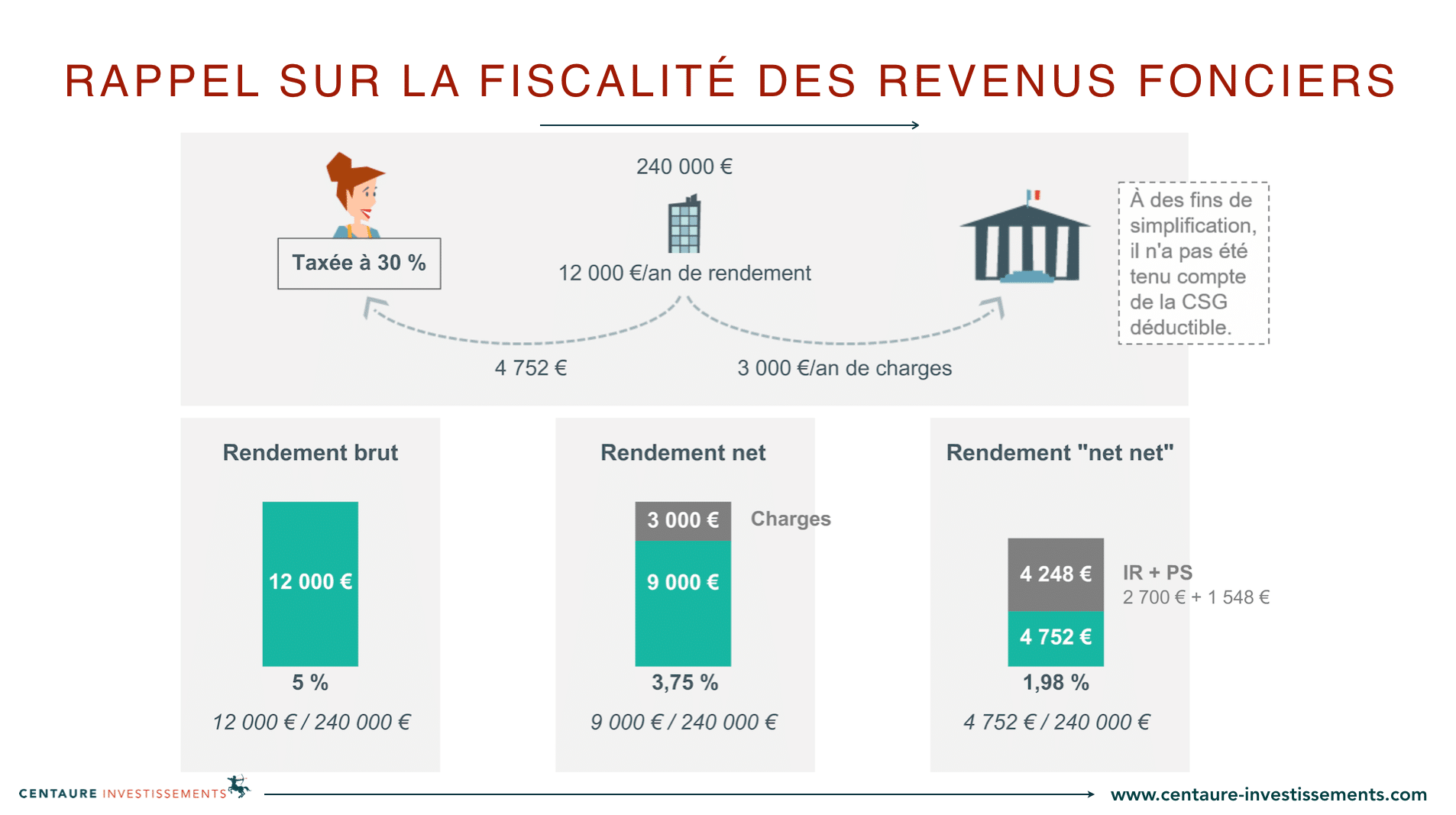

En revanche, la fiscalité reste importante puisque les revenus fonciers se voient frappés par le barème de l’impôt sur le revenu ainsi que par les prélèvements sociaux de 17,2%. Cependant, par l’achat de parts d’une SCPI investissant à l’étranger, vous avez la possibilité d’amoindrir cette fiscalité. En effet, les prélèvements sociaux ne viendront pas à s’appliquer et le taux d’impôt sur le revenu est très souvent inférieur à celui de la France.

Pourquoi ne pas opter pour le démembrement ?

Il vous est possible de ventiler la propriété d’un bien entre l’usufruit et la nue-propriété. Le premier permet d’user du bien ainsi que d’en percevoir les fruits ; le second, de posséder le bien sans pour autant en avoir la jouissance. Cela signifie que pour un bien mis en location et faisant l’objet d’un démembrement sur une décennie, l’usufruitier réceptionnera les loyers sur cette période. Le nu-propriétaire, quant à lui, se verra attribuer la pleine propriété à l’issue de cette même période.

Cette méthode présente de nombreux avantages. En effet, il s’agit tout d’abord d’une stratégie relativement sécurisée puisqu’elle présente un caractère d’automaticité : le nu-propriétaire est assuré de détenir la pleine propriété lors du remembrement avec une possibilité de revalorisation. De plus, elle permet de percevoir deux types de gains potentiels, grâce à l’augmentation du placement sur la période puis grâce à la revalorisation qui pourra être faite.

Fiscalement, il s’agit aussi d’une méthode intéressante puisqu’elle est exempte d’impôt sur le revenu, de prélèvements sociaux, de plus-values lors du remembrement et d’impôt sur la fortune immobilière. Attention tout de même au montant versé pour l’obtention de la nue-propriété. Ainsi, privilégiez les parts de SCPI en nue-propriété qui offrent un large choix, une souplesse de gestion puisqu’elle incombe à la société de gestion. En outre, les parts de SCPI peuvent se voir facilement revendues au prix en pleine propriété et la clé de répartition s’avère plutôt avantageuse. En effet, les prix de la nue-propriété et de l’usufruit sont fixés par la société de gestion en fonction d’un pourcentage du prix de la part en pleine propriété. De la sorte, vous évitez le risque de survalorisation et vous mettez en capacité d’acquérir des parts de SCPI en nue-propriété sur 10 ans pour un maximum de 70% de la valeur de la part.

Chez Centaure Investissements, nos conseillers sont des experts généralistes intervenant sur tous les domaines patrimoniaux :

- Immobilier

- Produits financiers et assurance vie

- Optimisation fiscale

- Retraite

- Succession

- Prêts

- Assurances

La relation de confiance qui se tisse avec le client nécessite également des capacités relationnelles très développées. La pédagogie est également une compétence précieuse pour proposer un conseil pertinent, clair ne portant pas à confusion pour l’investisseur particulier.

Toutefois le conseiller n’est pas omniscient. Il ne se substitue pas aux autres experts (notaires, avocats, experts-comptables ou sociétés de gestion). En réalité, il va coordonner les conseils et l’action, occasionnellement, lorsque l’intervention d’un spécialiste est nécessaire pour son client, à l’image d’un chef d’orchestre patrimonial. Par exemple, Centaure Investissements travaille en partenariat avec plusieurs cabinets d’avocats et d’expertises comptables pour accompagner au mieux ses clients en co-construction de la stratégie patrimoniale.

En bref

- Le rôle du conseiller en gestion de patrimoine est d’être le chef d’orchestre de vos finances, et d’une façon générale, de votre patrimoine dans son ensemble, pour vous permettre de concrétiser vos projets et de régler des problématiques patrimoniales.

- Il vous conseille et met en œuvre des stratégies pour y parvenir.

- Son indépendance vous garantit un conseil impartial, personnalisé et orienté vers votre réussite, sans conflit d’intérêt quant aux solutions proposées.

- Pour mieux vous conseiller, il va s’entourer d’autres experts qui vont vous apporter leurs connaissances et ainsi vous donner toutes les clés pour faire fructifier votre patrimoine.

- Enfin, il s’adresse à tout un chacun. Nul besoin d’être fortuné pour prévoir sa future retraite, assurer sa maison, ou encore placer ses économies.