Vous possédez un bien locatif non meublé, ancienne loi Scellier, Besson, Duflot, Pinel, Malraux … pour lequel la période de défiscalisation est désormais terminée ? Ou peut être simplement un appartement ou une maison acquise il y a quelques année et louée nue ? Le fait est que vous souhaiteriez conserver ce bien initialement acquis pour augmenter vos revenus ou générer des revenus complémentaires pour la retraite. Mais la fiscalité liée à cet investissement locatif est devenue pénalisante et ce bien vous coûte de plus en plus cher.

En effet, entre votre effort d’épargne qui augmente au fil du temps pour équilibrer le financement de votre opération, d’une part. D’autre part, l’impôt sur le revenu et les prélèvements sociaux liés à la location, sans oublier la fin de l’avantage fiscal qui n’a duré qu’un temps font que vous vous interrogez sur l’intérêt de conserver ce bien. En somme, vous envisagez de revendre le bien ne voyant pas d’autres solutions pour limiter la pression fiscale générée par ce patrimoine, sachant que l’idée initiale était de réduire votre impôt.

Mais avez vous pensé à recycler votre bien en location meublée non professionnelle ?

Recycler un bien loué nu en meublé

Pourquoi recycler un bien locatif loué nu en meublé ? Cas pratique …

Marie possède un bien locatif nu pour lequel l’emprunt est désormais intégralement remboursé. Elle voudrait conserver ce bien mais elle trouve que sa fiscalité est devenue trop lourde.

Si rien n’est fait

Le logement est estimé à 320 000 € et procure à Marie un loyer annuel de 10 600 €. Par ailleurs, Marie acquitte des charges de l’ordre de 2 000 € par an pour ce bien. Ces charges correspondent à la taxe foncière, aux charges de copropriété, à l’assurance propriétaire non occupant, etc. …

Elle déclare un revenu foncier net de 7 420 €. D’autre part, elle a opté pour le régime du micro foncier sur le plan fiscal car l’abattement de 30 %, soit 3 180 €, est plus intéressant que la somme des charges réelles qui incombent à ce logement.

En somme, avec une tranche marginal d’imposition de 41 % à laquelle s’ajoutent les prélèvements sociaux de 17,2 %, la fiscalité sur les revenus locatifs est devenue pesante. En effet, Marie est aujourd’hui soumise à une imposition totale de 4 318 €. Le rendement net de son opération est donc de 1,33 %.

Son revenu net de charges et de fiscalité est alors de (10 600 – 2 000 – 4 318) = 4 282 € par an.

Recycler un bien loué nu en meublé

Si elle louait le bien meublé

En louant son bien meublé (sans coût fiscal lors de la transformation), Marie peut espérer un loyer plus élevé, estimé à 12 720 € (+20 %). En contrepartie, elle devra financer l’achat de meubles pour un montant de 8 000 €.

Si elle opte pour le régime micro-BIC, elle pourra prétendre à un abattement de 50 % sur le montant des loyers perçus, soit 6 360 €. Mais si elle opte pour le régime réel BIC, elle pourra déduire plus de charges qu’avec le réel foncier, notamment les amortissements comptables.

En synthèse

|

Location nue Micro foncier |

Location meublée Micro BIC |

Location meublée Régime réel |

|

| Loyer brut annuel | 10 600 € | 12 720 € | 12 720 € |

| Déduction |

Abattement 30 % = 3 180 € |

Abattement 50 % = 6 360 € |

Charges courantes = 2 000 € Amortissements* = 9 800 € |

|

Fiscalité annuelle (IR + PS) |

4 318 € | 3 701 € | 535 € |

| Revenu net de charges et de fiscalité | 4 282 € | 7 019 € | 10 185 € |

* L’expert-comptable a estimé l’amortissement de l’immeuble à 9 000 €/an sur 30 ans et celui du mobilier à 800€/an sur 10 ans.

Je souhaite être accompgné pour recycler un bien loué nu : Cliquez ici !

Recycler un bien loué nu en meublé

La solution de l’OBO pour transmettre le bien à moindre coût

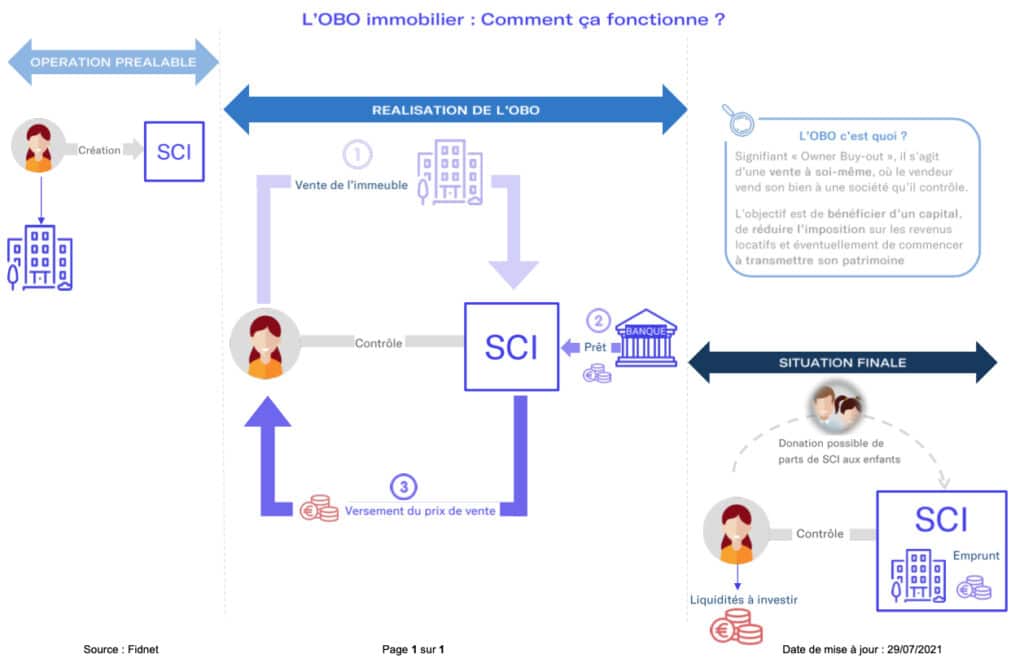

L’OBO immobilier est une stratégie patrimoniale consistant à vendre, un bien locatif (ou plusieurs biens locatifs) dont vous êtes propriétaire. Vous vendez donc votre bien à une société sur laquelle vous exercez le contrôle (principal associé et/ou gérant). L’intérêt de cette stratégie est d’obtenir un capital immédiat, de réduire votre imposition sur les revenus locatifs, et de transmettre votre patrimoine de façon anticipée et optimisée.

Mais que signifie OBO ? Owner Buy-Out en anglais que l’on peut traduire par « le propriétaire rachète » en français. Il s’agit d’une vente à vous-même, puisque vous vendez votre bien locatif à une société que vous contrôlez.

Comment ça fonctionne ?

Vous créez une société ou vous utilisez une société existante que vous contrôlez (par exemple une société civile immobilière = SCI dont vous détenez la majorité des parts sociales). Vous vendez le bien locatif dont vous êtes propriétaire à la société qui peut vous l’acheter grâce à un emprunt bancaire.

La banque qui prête les fonds à la société exige généralement un engagement de caution de votre part et/ou une hypothèque sur l’immeuble pour se garantir du risque de non-paiement des loyers.

Vous recevez le prix de vente que la société vous paye, sous la forme d’un capital (somme d’argent dont vous pouvez librement disposer) ou d’une créance en compte courant d’associé (crédit que la société vous doit, payable dans le futur en une ou plusieurs fois) ou d’un mix des deux. Vous pouvez utiliser le capital perçu pour réaliser de nouveaux investissements pour diversifier, développer votre patrimoine.

Vente à soi-même

Si vous aviez un crédit en cours, vous devez utiliser la somme reçue pour rembourser la banque. Dès la vente de votre bien, vous ne recevez plus les loyers. En effet, c’est la société qui les encaisse. Ce qui entraîne une économie d’impôt du fait que vous n’êtes plus fiscalisé sur les loyers.

Le bien locatif procure des revenus réguliers (loyers) à la société qui lui permettent de rembourser l’emprunt bancaire qu’elle a contracté. Selon le montant des loyers encaissés et de l’échéance de son prêt, vous pouvez être amené à devoir faire des apports en compte courant d’associés pour maintenir l’équilibre entre les charges et les ressources de la société.

Si la société est soumise à l’impôt sur les sociétés

Si la société est soumise à l’impôt sur les sociétés, l’opération aboutit à la réduction de votre fiscalité, puisque vous n’êtes plus personnellement imposé sur les loyers perçus. En effet, dans ce cas vous ne percevez plus directement les loyers. L’impôt sur les sociétés est acquitté par la société sur les loyers perçus au taux de 15 % jusqu’à un résultat de 42 500 € et 25 % au-delà. Puis, une fois que la société a acquitté l’impôt, vous décidez de maintenir la trésorerie dans la société ou de vous l’attribuer. Vous avez le choix entre :

- une distribution de dividendes, mais vous serez taxé personnellement à l’impôt sur le revenu

- un remboursement de compte courant d’associé (s’il existe), dans ce cas vous ne subirez aucune taxation

En l’absence de résultat comptable (charges égales ou supérieures aux ressources) la société ne peut pas vous distribuer des dividendes.

Recycler un bien loué nu en meublé

Attention, notre exemple mentionne une SCI mais l’OBO pour du meublé est souvent plus pertinent en SARL de famille

Anticiper la transmission de son patrimoine

Si vous voulez anticiper la transmission de votre patrimoine, vous pouvez donner des parts de votre société en pleine propriété ou en démembrement (nue-propriété) à vos enfants. Le coût de la transmission est réduit du fait de l’endettement de la société et de la valorisation des parts. Elle sera aussi fiscalement avantageuse si vous donnez seulement la nue-propriété car seule celle-ci sera taxée aux droits de donation. Le calcul se fera en fonction de votre âge et selon un barème légal (vous conservez l’usufruit jusqu’à votre décès).

Le droit de propriété se décompose entre l’usufruit (occupation, perception de revenus) et la nue-propriété (détention future de la pleine propriété quand l’usufruit s’éteint). Si vous détenez ces 2 droits, vous êtes plein propriétaire. Et si différentes personnes détiennent ces droits séparément, la propriété est démembrée entre un (ou des) usufruitier(s) et un (ou des) nu(s) propriétaire(s).

Points de vigilance

La vente de votre bien locatif entraîne le calcul de la plus-value immobilière. C’est la différence entre le prix de vente de votre bien et le prix auquel vous l’aviez acquis. De ce fait, la vente peut éventuellement être soumise à l’imposition au taux de 19 % et aux prélèvements sociaux (17,2 %).

Si vous détenez votre bien depuis 22 ans, vous êtes exonéré de taxation à 19 %. Mais ce n’est pas tout car après 30 ans de détention, vous êtes également exonéré de prélèvements sociaux.

Il faut vous assurer que votre bien locatif vendu n’est pas soumis à un engagement de location dans le cadre d’un dispositif fiscal de faveur (Pinel, Scellier, Robien, etc.). Cela sous peine de remise en cause des avantages fiscaux obtenus.

La procédure de vente vous oblige à formuler une offre à la commune sur le territoire duquel se situe votre bien (droit de préemption urbain). Et si la commune préempte votre bien aux conditions notifiées, vous êtes forcé de lui vendre.

Pas de droit de préemption du locataire

En revanche l’opération de vente à soi-même ne déclenche pas de droit de préemption du locataire d’habitation si vous ne délivrez pas de congé pour vendre (vous vendez votre bien locatif occupé à votre société).

L’opération engendre des risques fiscaux (notamment d’abus de droit). Ainsi, pour les éviter, votre société doit véritablement fonctionner (vous devez réunir régulièrement l’assemblée générale, tenir une comptabilité). De plus, le prix de vente de l’immeuble doit correspondre à sa valeur de marché et l’opération doit se fonder sur des motivations autre que purement fiscales (préparer votre retraite, transmettre votre patrimoine, etc.).

Si vous êtes soumis à l’impôt sur la fortune immobilière (patrimoine immobilier supérieur à 1, 3 millions d’euros), l’emprunt contracté par la société pour acheter votre bien immobilier n’est en principe pas déductible pour évaluer les parts sociales.

Recycler un bien loué nu en meublé

Exemple

Benjamin, 73 ans, possède plusieurs biens locatifs valorisés à 600 000 €. Il veut transmettre son patrimoine à ses enfants, sans se démunir complètement et réduire sa fiscalité. En conséquence, des amis lui ont parlé de la donation en nue-propriété.

-

Si Benjamin donne la nue-propriété de ses biens locatifs à ses enfants

Benjamin étant âgé de 73 ans, son usufruit représente 30 % de la valeur des biens donc la nue-propriété est valorisée à 70 %, soit 420 000 € (70 % de 600 000 €, selon le barème légal prévu pour ce type de transmission). La donation porte alors sur 210 000 € (420 000 /2) pour chaque enfant et les droits de donation sont estimés à 20 200 € par enfant (après application de l’abattement en ligne directe de 100 000 €).

Certes Benjamin a commencé à transmettre son patrimoine avec une fiscalité réduite liée à la valorisation de la nue-propriété. Toutefois, la transmission n’a aucun impact sur son imposition annuelle car il reste personnellement redevable de l’impôt sur les loyers en tant qu’usufruitier.

Recycler un bien loué nu en meublé

-

Si Benjamin vend ses biens à une SCI puis donne la nue-propriété des parts de la SCI à ses enfants

Benjamin créé une SCI avec ses 2 enfants (associés pour une part chacun), il vend ses biens locatifs à la société pour 600 000 €. La société emprunte 300 000 € pour couvrir son achat. Benjamin reçoit la somme de 300 000 € (qu’il peut librement investir sur un contrat d’assurance vie par exemple pour mettre en place des retraits partiels) ainsi qu’une créance en compte courant d’associé de 300 000 €. D’autre part, la nue-propriété des parts est valorisée à 0 € (actif-passif) et la donation est réalisée sans taxation pour les enfants. Ensuite, la société encaisse les loyers (soumis à l’impôt sur les sociétés de 15 % à 25 % selon le montant) qui lui permettent de rembourser ses échéances de prêt.

La stratégie d’OBO et la donation de la nue-propriété permettent à Benjamin de :

1/ réduire son imposition sur le revenu (il ne perçoit plus les loyers donc il n’a plus de fiscalité),

2/ de transmettre une partie de son patrimoine, de diversifier ses actifs

3/ tout en conservant un revenu régulier (remboursement progressif de son compte courant d’associé).

Recycler un bien loué nu en meublé

Découvrez en vidéo nos solutions pour améliorer le rendement de votre épargne en cliquant ICI !

Je souhaite obtenir un bilan patrimonial : Cliquez ici !

Chez Centaure Investissements, nos conseillers sont des experts généralistes intervenant sur tous les domaines patrimoniaux :

- Immobilier

- Produits financiers et assurance-vie

- Optimisation fiscale

- Retraite

- Succession

- Prêts

- Assurances

La relation de confiance qui se tisse avec le client nécessite également des capacités relationnelles très développées. La pédagogie est également une compétence précieuse pour proposer un conseil pertinent, clair ne portant pas à confusion pour l’investisseur particulier.

Toutefois le conseiller n’est pas omniscient. Il ne se substitue pas aux autres experts (notaires, avocats, experts-comptables ou sociétés de gestion). En réalité, il va coordonner les conseils et l’action, occasionnellement, lorsque l’intervention d’un spécialiste est nécessaire pour son client, à l’image d’un chef d’orchestre patrimonial. Par exemple, Centaure Investissements travaille en partenariat avec plusieurs cabinets d’avocats et d’expertises comptables pour accompagner au mieux ses clients en co-construction de la stratégie patrimoniale.

En bref

- Le rôle du conseiller en gestion de patrimoine est d’être le chef d’orchestre de vos finances, et d’une façon générale, de votre patrimoine dans son ensemble, pour vous permettre de concrétiser vos projets et de régler des problématiques patrimoniales.

- Il vous conseille et met en œuvre des stratégies pour y parvenir.

- Son indépendance vous garantit un conseil impartial, personnalisé et orienté vers votre réussite, sans conflit d’intérêt quant aux solutions proposées.

- Pour mieux vous conseiller, il va s’entourer d’autres experts qui vont vous apporter leurs connaissances et ainsi vous donner toutes les clés pour faire fructifier votre patrimoine.

- Enfin, il s’adresse à tout un chacun. Nul besoin d’être fortuné pour prévoir sa future retraite, assurer sa maison, ou encore placer ses économies.

Communication non contractuelle

Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. En conséquence, l’objectif de performance n’est pas garanti. L’assureur s’engage sur le nombre d’unités de compte et non sur leur valeur qu’il ne garantit pas. Elles s’entendent hors fiscalité et frais de gestion annuels des contrats de capitalisation concernés.

En investissant sur des supports en unités de compte vous profitez du potentiel de performances des marchés financiers, mais vous prenez un risque de perte en capital. En effet, l’assureur s’engage sur le nombre d’unités de compte, mais ne garantit pas leur valeur. Celle-ci est soumise à des fluctuations, à la hausse comme à la baisse, en fonction de l’évolution des marchés financiers.

Notez qu’un entretien auprès d’un conseiller est indispensable afin de vérifier que les solutions présentées sont en cohérence avec votre situation. Sachez que la souscription à cette solution prendra en compte les objectifs et le profil d’investisseur de l’épargnant. L’investissement portant sur des supports en unités de compte présente un risque de perte en capital.