Pour la majorité des particuliers qui souhaitent investir, la notion qui se cache derrière l’acronyme OPCVM reste souvent assez floue, voire franchement opaque ! Qu’est-ce-qu’un OPCVM ? Sur quels actifs permettent-ils de se positionner ? De quelle manière procéder à leur détention ? Y’a-t-il plusieurs catégories d’OPCVM ? En quoi peuvent-ils représenter un atout ? De nombreuses questions restent fréquemment sans réponse. Alors aujourd’hui, nous vous apportons un éclairage sur cette notion parfois très obscure.

En quoi consiste la mission d’un OPCVM ?

Le rôle d’un Organisme de Placement Collectif en Valeurs Mobilières est celui d’un intermédiaire financier. Par sa position, il permet à ses souscripteurs de réaliser des investissements parmi divers marchés financiers.

De quelle manière ? Le gérant du fonds assure la gestion des actifs financiers composant le fonds dans lequel le souscripteur a investi.

Pour résumer, ce placement financier qui repose sur la gestion collective, vise à garantir un certain niveau de performance tout en maintenant un niveau de risque défini. Contre le bénéfice de son expertise ainsi que de son savoir-faire pour rentabiliser les sommes investies, la société de gestion délégataire peut facturer des frais d’entrée, des frais de gestion, des frais de surperformance voire pour certains des frais de sortie. Raison pour laquelle il apparait nécessaire de bien s’informer préalablement à la souscription d’un fonds ou d’un autre.

Il existe deux types d’OPCVM :

- Les SICAV ou Société d’Investissement à Capital Variable dont le capital minimum d’établissement se porte à 7,5 millions d’euros.

- Les FCP ou Fonds Communs de Placement dont le capital minimum est de 400 000 euros.

On dénombre aussi plusieurs catégories d’OPCVM répartis selon la catégorie de produits financiers dans lesquels ils sont investis. Les principaux sont les suivants :

- Les OPCVM monétaires

- Les OPCVM obligataires

- Les OPCVM actions

- Les OPCVM alternatifs

- Les OPCVM diversifiés

- Les OPCVM à formule

Sur un plan terminologique, il faut noter une différence importante. En effet, les propriétaires de SICAV se nomment des actionnaires. Les détenteurs de FCP s’appellent quant à eux des porteurs de parts.

Enfin, il est possible de loger un OPCVM au sein d’une assurance-vie, d’un PEA ou encore d’un compte-titres selon sa composition. C’est pourquoi, il est capital de s’assurer que le fonds auquel vous désirez souscrire est éligible aux différents supports.

Dans quel contexte réglementaire évoluent les OPCVM ?

C’est l’AMF, Autorité des Marchés Financiers, qui se charge de réglementer les OPCVM et de vérifier le respect des règles qui s’appliquent à eux.

Il faut savoir que, dès la création du fonds, les produits qui peuvent faire l’objet d’un investissement par les OPCVM sont délimités. Ils n’évolueront pas par la suite. A titre, d’exemple, si le choix d’investissement d’un fonds se porte sur les obligations européennes, l’investissement sur les actions des marchés émergents lui sera fermé.

Il en va de même quant au nombre de parts d’un fonds qui se trouve, lui aussi, fixé à la création du fonds et ne sera pas susceptible d’évoluer par la suite. Cette particularité explique notamment que les investisseurs privilégient certains fonds en particulier. Ainsi, un fonds qui présente un faible nombre de parts aura souvent plus de succès qu’un fonds affichant une quantité plus importante de parts.

Les principaux atouts d’un OPCVM

- Diversifier son portefeuille avec un budget limité

Vous êtes un investisseur particulier ? Vous désirez vous constituer un portefeuille diversifié à moindre frais ? Alors les OPCVM pourront se révéler d’une grande aide. En effet, qu’il s’agisse d’investir dans des obligations en direct ou certaines actions, l’investissement minimum peut représenter un montant très important. En revanche, l’achat de parts de fonds avec le concours d’autres investisseurs pourra vous permettre de vous positionner sur divers actifs malgré un capital de base réduit.

- La garantie d’une gestion professionnelle

Si vous manquez de connaissances, de temps ou d’envie pour boursicoter vous-même, le recours à un gérant professionnel vous sera salutaire. En effet, c’est lui qui se chargera de sélectionner les titres et autres actifs financiers. C’est lui qui évaluera le bon moment pour acheter ou vendre, par exemple.

OPCVM : les limites

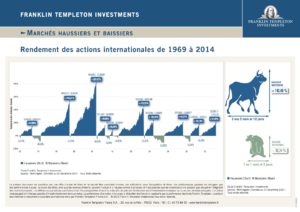

Si les OPCVM présentent de nombreux points forts, il ne s’agit pas non plus d’une solution miracle ! En effet, à l’exception des fonds à formule, la performance n’est pas garantie alors que vos avoirs seront placés sur un horizon de placement à long terme (généralement pus de 5 ans).

Il faut aussi comprendre qu’à l’instar de l’achat d’actifs en direct, les fonds peuvent présenter divers niveaux de risque et sont susceptibles de fluctuation dans un sens favorable… ou non. Mais, alors qu’on peut investir de façon conséquente dans une seule et même action, la même somme sera diluée en termes de risque, sur une multitude d’actions, en plaçant son épargne dans un OPCVM.

Néanmoins, malgré une gestion professionnelle de vos avoirs, vous ne pourrez vous prémunir si les marchés venaient à baisser. De même, un contexte économique et boursier favorable n’implique pas nécessairement une surperformance de vos avoirs.

Voilà pourquoi une étude approfondie du fonds sur la base de critères objectifs et quantifiables constitue un préalable indispensable. C’est le rôle de votre Conseiller en Gestion de Patrimoine.

Chez Centaure Investissements, nos conseillers sont des experts généralistes intervenant sur tous les domaines patrimoniaux :

- Immobilier

- Produits financiers et assurance vie

- Optimisation fiscale

- Retraite

- Succession

- Prêts

- Assurances

La relation de confiance qui se tisse avec le client nécessite également des capacités relationnelles très développées. La pédagogie est également une compétence précieuse pour proposer un conseil pertinent, clair ne portant pas à confusion pour l’investisseur particulier.

Toutefois le conseiller n’est pas omniscient. Il ne se substitue pas aux autres experts (notaires, avocats, experts-comptables ou sociétés de gestion). En réalité, il va coordonner les conseils et l’action, occasionnellement, lorsque l’intervention d’un spécialiste est nécessaire pour son client, à l’image d’un chef d’orchestre patrimonial. Par exemple, Centaure Investissements travaille en partenariat avec plusieurs cabinets d’avocats et d’expertises comptables pour accompagner au mieux ses clients en co-construction de la stratégie patrimoniale.

En bref

- Le rôle du conseiller en gestion de patrimoine est d’être le chef d’orchestre de vos finances, et d’une façon générale, de votre patrimoine dans son ensemble, pour vous permettre de concrétiser vos projets et de régler des problématiques patrimoniales.

- Il vous conseille et met en œuvre des stratégies pour y parvenir.

- Son indépendance vous garantit un conseil impartial, personnalisé et orienté vers votre réussite, sans conflit d’intérêt quant aux solutions proposées.

- Pour mieux vous conseiller, il va s’entourer d’autres experts qui vont vous apporter leurs connaissances et ainsi vous donner toutes les clés pour faire fructifier votre patrimoine.

- Enfin, il s’adresse à tout un chacun. Nul besoin d’être fortuné pour prévoir sa future retraite, assurer sa maison, ou encore placer ses économies.