La loi Sapin 2 ou le risque de blocage de votre épargne

Si vous êtes français et épargnant, vous êtes concerné par la loi Sapin 2. De quoi s’agit-il ? De la possibilité de blocage de votre épargne en cas de crise. Vous détenez un capital sous forme d’assurance-vie en fonds en euros ? Alors vous êtes d’autant plus concerné en cette période de taux négatifs. Mais Centaure Investissements vous propose quelques clés pour adapter efficacement votre stratégie d’épargne.

Loi Sapin 2 : les conseils pour éviter le blocage de votre épargne

Pour l’heure, les hôtes du Palais Bourbon semblent principalement axer leur attention sur les fonds en euros classiques. Ces derniers s’étant particulièrement fait remarquer par la chute de leur rendement sous la barre des 2% en 2016. Raison pour laquelle la loi Sapin 2 souhaite étendre les pouvoirs des Autorités en leur permettant de geler les retraits sur les fonds en euros afin d’anticiper un éventuel risque systémique dans l’hypothèse d’une brusque remontée des taux d’une part.

La loi Sapin 2 leur donne d’autre part pouvoir pour imposer ou réguler le rendement servi par les fonds en euros des compagnies d’assurance-vie. Rappelons qu’ils sont composés d’une majorité d’obligations d’Etat à 10 ans rapportant actuellement … -0,40 % (au moment de la rédaction de cet article), et d’obligations d’entreprises (majoritairement de banques européennes, ce qui n’est pas rassurant).

La faute aux taux négatifs

La conséquence des taux négatifs est que les assureurs et banquiers se trouvent sous tension, de peur d’une remontée subite des taux qui pourrait faire imploser le système. Les épargnants informés ont peur également alors que ce type de risque apparait de plus en plus envisageable au regard de la baisse des taux et de l’absence de croissance actuelle.

Trouver une alternative aux fonds en euros

Cependant, pour passer au travers des mailles du filet, il peut s’avérer tout à fait pertinent de détenir dans les contrats d’assurance-vie, des fonds alternatifs au fonds en euros comme par exemple des fonds obligataires datés à haut rendement ou encore des fonds immobiliers en SCI. Ces solutions, certe en proie à une légère volatilité, permettent généralement d’améliorer les rendements par rapport aux fonds en euros, et d’échapper au risque de blocage de l’épargne, sans augmenter significativement l’exposition au risque.

Vous souhaitez des propositions alternatives aux fonds en euros, demandez votre étude offerte en cliquant ICI

La clôture de vos contrats d’assurance-vie n’est pas une solution pertinente…Pas du tout…

En effet, gardez bien en tête que ce n’est pas l’enveloppe fiscale qui se trouve visée par le législateur. Ni même les contrats d’assurance-vie dans leur ensemble. Ce ne sont bien que les fonds euros et d’une manière générale, toutes les liquidités (livret A, LDD, etc. …). Alors, de grâce, n’allez surtout pas perdre inutilement votre avantage fiscal lié à l’enveloppe assurance vie, qu’il s’agisse de la fiscalité « en cas de vie », ou de la transmission aux bénéficiaires en cas de décès.

La diversification des placements aussitôt que possible

Il s’agit d’une des règles de base en matière d’investissement, qui se matérialise par une ventilation de vos avoirs en fonction de votre profil, de votre âge au regard de votre futur départ en retraite, de vos objectifs de vie, ou tout simplement de vos besoins.

Faites le point avec votre conseiller en gestion patrimoniale

Alors que l’économie connait de fortes pressions et voit les taux chuter drastiquement, il est nécessaire d’apporter à votre épargne originalité, dynamisme et souplesse. Néanmoins, une chose est certaine, c’est qu’il n’y aura plus de rendement sans un minimum de prise de risque. Mais le modèle économique des taux négatifs nous emmène en territoire inconnu. Et nous en arrivons même à nous interroger sur le niveau de risque à épargner sur un livret A ou un fonds en euros en raison du risque de remontée des taux brutale. Au mieux, la loi Sapin pourrait entraîner un blocage de l’épargne, et au pire, des faillites de compagnies d’assurance pourrait survenir.

Enfin, outre les allocations en unités de comptes, il est envisageable, selon les profils, de placer son argent en private equity ou dans des PME pour diversifier ses placements.

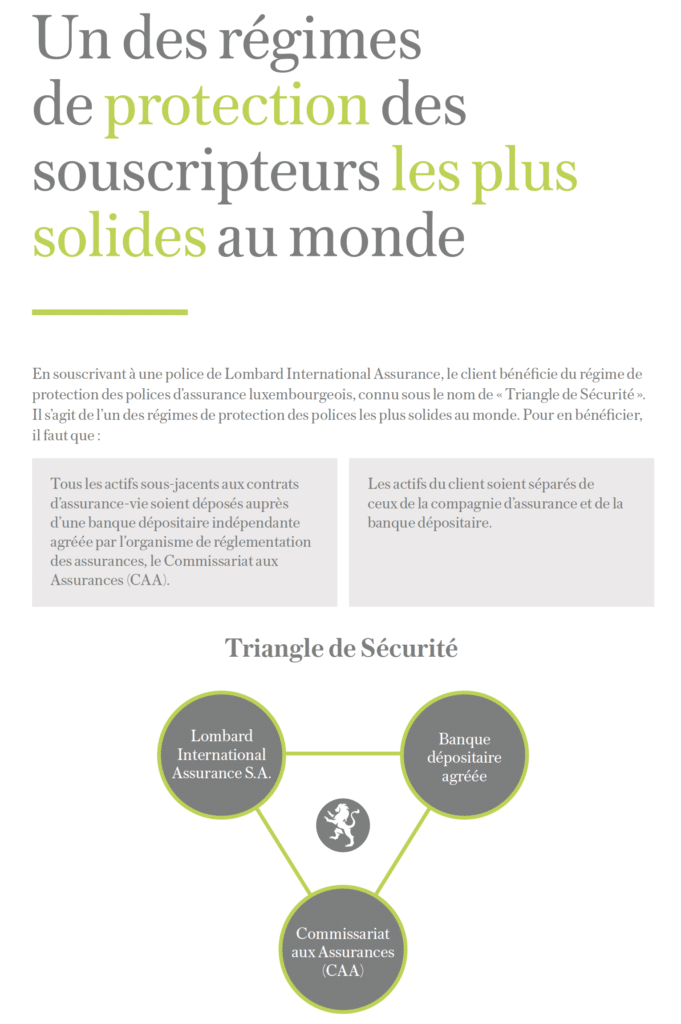

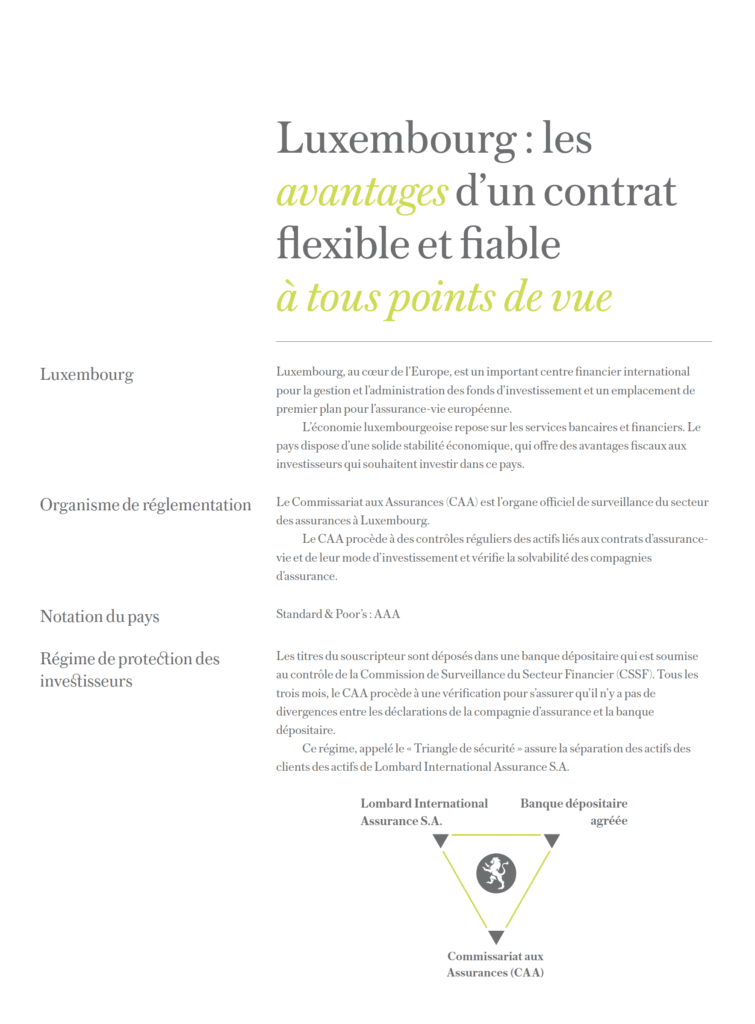

L’autre solution peut être également d’épargner sur un contrat de capitalisation ou d’assurance vie luxembourgeoise, qui présente une plus grande diversité de solutions en termes de fonds, et son fameux triangle de sécurité en bénéficiant du régime de protection des polices d’assurance luxembourgeois, tant apprécié par les grandes familles ou les entreprises. Notre partenaire Lombard International Assurance offre l’un des régimes de protection des souscripteurs les plus solides au monde.

Découvrez la présentation de notre partenaire LOMBARD INTERNATIONAL ASSURANCE en cliquant ICI.

La Loi Sapin 2 vous interroge ? Pensez à faire un audit auprès de votre conseiller en gestion de patrimoine Centaure Investissements.

Chez Centaure Investissements, nos conseillers sont des experts généralistes intervenant sur tous les domaines patrimoniaux :

- Immobilier

- Produits financiers et assurance vie

- Optimisation fiscale

- Retraite

- Succession

- Prêts

- Assurances

La relation de confiance qui se tisse avec le client nécessite également des capacités relationnelles très développées. La pédagogie est également une compétence précieuse pour proposer un conseil pertinent, clair ne portant pas à confusion pour l’investisseur particulier.

Toutefois le conseiller n’est pas omniscient. Il ne se substitue pas aux autres experts (notaires, avocats, experts-comptables ou sociétés de gestion). En réalité, il va coordonner les conseils et l’action, occasionnellement, lorsque l’intervention d’un spécialiste est nécessaire pour son client, à l’image d’un chef d’orchestre patrimonial. Par exemple, Centaure Investissements travaille en partenariat avec plusieurs cabinets d’avocats et d’expertises comptables pour accompagner au mieux ses clients en co-construction de la stratégie patrimoniale.

En bref

- Le rôle du conseiller en gestion de patrimoine est d’être le chef d’orchestre de vos finances, et d’une façon générale, de votre patrimoine dans son ensemble, pour vous permettre de concrétiser vos projets et de régler des problématiques patrimoniales.

- Il vous conseille et met en œuvre des stratégies pour y parvenir.

- Son indépendance vous garantit un conseil impartial, personnalisé et orienté vers votre réussite, sans conflit d’intérêt quant aux solutions proposées.

- Pour mieux vous conseiller, il va s’entourer d’autres experts qui vont vous apporter leurs connaissances et ainsi vous donner toutes les clés pour faire fructifier votre patrimoine.

- Enfin, il s’adresse à tout un chacun. Nul besoin d’être fortuné pour prévoir sa future retraite, assurer sa maison, ou encore placer ses économies.