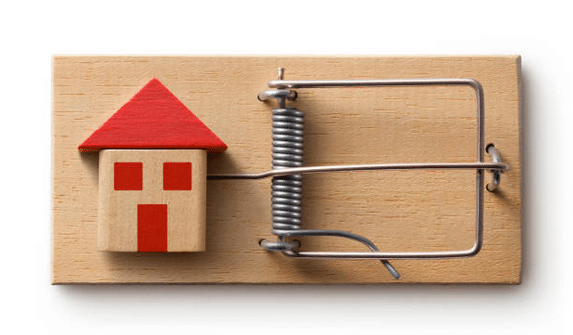

Pour la plupart des emprunteurs, le financement d’une acquisition par un crédit immobilier s’apparente souvent à un exercice hasardeux d’équilibriste. En effet, se soumettant à la sagesse populaire, les investisseurs s’échinent à conjuguer durée courte de l’emprunt et montant maximum de mensualités. L’objectif ? Favoriser un remboursement précoce et en finir avec la charge des intérêts. Cependant, la stratégie la plus évidente est-elle réellement la plus pertinente ?

Les crédits longues durées deviendraient-ils la nouvelle norme ?

Si vous avez contracté un prêt immobilier en 2019, vous faites peut-être partie des 78% de Français ayant privilégié un délai de remboursement d’au moins 20 ans. Autre signe des temps, sachez que 40% des prêts font l’objet d’une souscription pour une durée de 25 ans ou une durée supérieure.

Il s’agit d’un véritable renversement de tendance car, jusqu’à il y a 6 ans, la durée de remboursement était inférieure à 20 ans pour 45% des crédits immobiliers. Ajoutons encore que l’année 2018 fut une année record en matière de durées de remboursement. Celle-ci s’élevant effectivement à 223 mois. Et 2019 devrait suivre la même tendance puisqu’en février ces durées atteignaient déjà 230 mois.

Ce changement de modèle a ceci de bénéfique qu’il ouvre l’accession à la propriété aux ménages jeunes et modestes. En effet, surfant sur la baisse des taux et profitant d’exigences bancaires moins élevées en matière d’apport personnel, on observe qu’entre octobre et décembre 2018, 49% des investisseurs de moins de 35 ans ont contracté un emprunt pour 25 ans ou plus.

En outre, pour ceux que cela pourrait quelque peu effrayer, sachez que souscrire un crédit pour 20, 25 ou même 30 ans ne signifie pas que vous êtes pieds et poings liés au versement de mensualités jusqu’à l’échéance prévue. Rien ne vous empêche de réaliser un rachat anticipé dans l’hypothèse d’un changement dans votre situation personnelle, par exemple. D’ailleurs, l’ACPR rappelle qu’en réalité la durée des crédits ne dépasse pas une décennie.

Exemples de cas de figure possibles

- Le remboursement anticipé de la résidence principale

Prenons l’exemple d’un couple d’actifs parisiens dont le dévolu s’est jeté sur un appartement de 75 m² à la capitale. Ils ont contracté un emprunt de 400 000 euros sur 25 ans.

|

Montant |

Durée |

Taux |

Mensualités |

|

400 000 euros |

25 ans |

1,90 (+0,25% d’assurance) |

1 792,68 |

Après une décennie, le couple est parvenu à rembourser 261 061,11 euros. Or, à la même période, Monsieur reçoit un héritage de 264 000 euros. Si Madame veut en profiter pour achever le remboursement du crédit, Monsieur, quant à lui, préfère investir cet argent dans un contrat d’assurance-vie dont les intérêts serviront à réduire les mensualités du prêt.

Il ne serait pas judicieux de rembourser par anticipation, car en cas de décès, le prêt serait pris en charge par l’assurance de l’emprunteur. De plus, il est préférable de conserver un maximum de liquidités pour parer à un éventuel besoin ponctuel.

|

|

Option de Monsieur |

Option de Madame |

|

Base de raisonnement |

· Pas de difficultés pour rembourser les mensualités donc maintien possible · Investissement de la somme en parallèle |

· Rembourser le crédit · Souscription d’un nouveau prêt pour acquérir un studio dans une résidence étudiante |

|

Procédé |

Ouverture d’un contrat d’assurance-vie : · Absence de frais d’entrée · Sécurité · Somme totalement répartie sur deux fonds en euros du contrat |

Le remboursement de la résidence principale :

Le crédit immobilier résidence étudiante :

|

|

Bilan après 15 ans |

· Pleine propriété de la résidence principale · 393 700 euros détenus sur un contrat s’assurance-vie à raison d’une performance annuelle de 2,7% net de frais et prélèvements sociaux |

· Pleine propriété de la résidence principale · Valeur du patrimoine immobilier locatif estimé à 575 051,50 euros · 5 000 euros en assurance-vie

|

|

Conclusion |

En 15 ans, le couple a gagné plus de 185 000 euros par rapport à la solution de monsieur. |

|

- Investir dans une SCPI ou dans une opération locative

Comme nous vous l’avons déjà présenté, la stratégie la plus couramment utilisée par les investisseurs consiste à rechercher la plus petite durée de prêt possible afin de s’en libérer le plus vite possible. Mais en réalité ce n’est pas la manière la plus optimale de procéder.

On peut constater qu’à montant d’emprunts égaux, réduire la durée du prêt aboutira à alourdir vos mensualités. En revanche, les revenus issus des SCPI par exemple, ou les revenus fonciers d’une manière générale présentent la particularité d’être pratiquement constants. Dès lors, en allégeant vos mensualités, vous permettrez à la SCPI ou à vos revenus fonciers quels qu’ils soient de financer une importante partie de votre prêt grâce aux revenus générés. Il s’agit d’une opération qui présente de nombreux avantages :

- Un effort d’épargne amoindri

- Un effet de levier plus important

- Un TRI (taux de rentabilité) interne plus élevé

En conclusion, pour un effort d’épargne identique, si vous allongez la durée de votre emprunt, vous vous donnez la possibilité d’emprunter un montant plus important. Cela signifie qu’une fois l’opération achevée, vous jouissez d’un capital et d’un TRI bien plus important.

Contactez-nous pour découvrir nos solutions d’investissement en Déficit Foncier

Chez Centaure Investissements, nos conseillers sont des experts généralistes intervenant sur tous les domaines patrimoniaux :

- Immobilier

- Produits financiers et assurance vie

- Optimisation fiscale

- Retraite

- Succession

- Prêts

- Assurances

La relation de confiance qui se tisse avec le client nécessite également des capacités relationnelles très développées. La pédagogie est également une compétence précieuse pour proposer un conseil pertinent, clair ne portant pas à confusion pour l’investisseur particulier.

Toutefois le conseiller n’est pas omniscient. Il ne se substitue pas aux autres experts (notaires, avocats, experts-comptables ou sociétés de gestion). En réalité, il va coordonner les conseils et l’action, occasionnellement, lorsque l’intervention d’un spécialiste est nécessaire pour son client, à l’image d’un chef d’orchestre patrimonial. Par exemple, Centaure Investissements travaille en partenariat avec plusieurs cabinets d’avocats et d’expertises comptables pour accompagner au mieux ses clients en co-construction de la stratégie patrimoniale.

En bref

- Le rôle du conseiller en gestion de patrimoine est d’être le chef d’orchestre de vos finances, et d’une façon générale, de votre patrimoine dans son ensemble, pour vous permettre de concrétiser vos projets et de régler des problématiques patrimoniales.

- Il vous conseille et met en œuvre des stratégies pour y parvenir.

- Son impartialité vous garantit un conseil pertinent, personnalisé et orienté vers votre réussite, sans conflit d’intérêt quant aux solutions proposées.

- Pour mieux vous conseiller, il va s’entourer d’autres experts qui vont vous apporter leurs connaissances et ainsi vous donner toutes les clés pour faire fructifier votre patrimoine.

- Enfin, il s’adresse à tout un chacun. Nul besoin d’être fortuné pour prévoir sa future retraite, assurer sa maison, ou encore placer ses économies.