Le vent favorable qui souffle actuellement sur la fiscalité des plus-values immobilières conduit beaucoup de gérant de SCI à s’interroger sur la pertinence de soumettre les sociétés civiles immobilières (SCI) à l’impôt sur les sociétés. Alors, faisons le point …

Votre SCI n’est pas encore soumise à l’impôt sur les sociétés ? Alors peut-être vous interrogez-vous sur la pertinence d’opter en ce sens afin de profiter de l’exonération d’impôt sur les plus-values. Le délai pour opter court, alors ne perdons plus de temps et entrons dans le vif du sujet !

Commençons par un petit rappel. Par principe, la société civile immobilière se trouve soumise à l’impôt sur le revenu et relève des plus-values immobilières des particuliers. Cependant, il reste loisible aux associés qui composent la personne morale de déroger à ce principe. De quelle manière ? En optant de manière irrévocable pour l’impôt sur les sociétés (I.S.).

Pour savoir si une telle option peut représenter un calcul gagnant, prendre le temps d’évaluer l’ensemble des conséquences s’avère incontournable.

Quelles sont les règles fiscales qui s’appliquent sur la SCI à l’impôt sur le revenu ?

La constitution d’une SCI ne vise pas, de prime abord au moins, la gestion de problématiques fiscales mais patrimoniales. En effet, au regard de l’impôt dû, la détention d’un actif immobilier par l’intermédiaire d’une SCI n’a qu’une influence très limitée. Ceci car, en réalité, les règles applicables en matière de revenus fonciers font l’objet d’une mise en œuvre équivalente, qu’il s’agisse de personnes physiques propriétaires en direct d’un immeuble, ou bien d’associés d’une SCI relevant de l’impôt sur le revenu. Quoiqu’il en soit, la quote-part de résultat de l’associé de SCI sera imposée à l’impôt sur le revenu dans la catégorie des revenus fonciers.

Les mêmes revenus subiront encore le poids de la CSG-CRDS ainsi qu’un taux global de 17,2 % au titre des prélèvements sociaux. En outre, quelle que soit le type de plus-values au bénéfice de l’associé (plus-value sur la cession de l’immeuble ou plus-value sur les parts de SCI), la fiscalité des plus-values des particuliers trouvera à s’appliquer. Elles pourront faire l’objet d’une exonération d’impôt et de prélèvements sociaux. Celle-ci ne sera que très partielle après un délai de cinq ans et totale une fois atteints les trente ans (pour les prélèvements sociaux).

Mais trente ans c’est long ! Très long même, lorsque l’on se rappelle qu’en raison de la progressivité de son taux, l’exonération de la plus-value à hauteur de 52% ne s’acquiert qu’au bout de 25 ans. Enfin, il faut encore compter avec une surtaxe portant sur la part imposable de cette plus-value et allant de 2 à 6% pour la plus-value qui excède 50 000 euros.

Entre encore en ligne de compte l’influence du propre statut fiscal de chacun des associés de SCI. En outre, une société soumise à l’impôt sur les sociétés et détentrice de parts de SCI constatera que sa quote-part de revenus se trouve imposée à l’IS en l’absence d’exercice d’option de la part de la SCI.

Quelles sont les règles fiscales qui s’appliquent sur la SCI à l’impôt sur les sociétés ?

La différence entre le régime dont nous allons parler et celui déjà évoqué apparait flagrante. A la différence de l’IR, à l’IS, ce sont la quasi-totalité des charges réelles et de l’amortissement de l’immeuble qui sont pris en compte pour déterminer le résultat imposable.

Si le taux de l’IS est actuellement de 33,33%, il est prévu qu’il soit petit à petit abaissé pour atteindre le taux de 25% en 2022.

En 2018, le taux de l’impôt sur les sociétés était de 15% pour la fraction du bénéfice qui ne dépassait pas 38 120 euros et, le plus souvent, les SCI répondent aux conditions demandées. En outre, l’entière libération du capital doit être intervenue. Raison pour laquelle il est préférable de ne pas constituer un capital trop élevé afin de pouvoir le libérer dans sa complétude. Il ne faut pas non plus oublier que lorsqu’il se trouve en deçà de 500 000 euros, un taux de 28% s’applique sur le revenu fiscal des sociétés. En revanche, le taux de 15% continue de s’appliquer à la fraction du bénéfice en deçà de 38 120 euros pour les sociétés qui répondent aux conditions requises.

« Et ce n’est pas fini ! ». Si d’aventure les associés souhaitaient récolter les fruits du résultat de la SCI pour leur propre compte, il leur faudra pour cela effectuer une distribution de dividendes. Cela aura pour effet de générer une imposition desdits dividendes versés au taux de 30% (IR au taux de 12,8% et prélèvements sociaux au taux global de 17,2%). Une option pour le barème progressif de l’IR après un abattement de 40% et aux prélèvements sociaux à 17.2 % sans abattement est possible. L’ensemble des dividendes reçus ainsi que les plus-values sur les ventes de titres de sociétés qui auront été réalisées par les membres du foyer fiscal pour l’année concernée peuvent bénéficier de cette option.

La possibilité d’amortir l’immeuble.

Dans l’optique d’une réduction du bénéfice imposable de la SCI, une bonne stratégie peut résider dans la possibilité d’amortir l’immeuble après avoir opté pour l’impôt sur les sociétés. Rappelons qu’amortir un immeuble revient à étaler la valeur de l’immeuble sur une durée de vie théorique. Dans l’hypothèse où ledit immeuble serait loué au bénéfice d’une entreprise liée (les associés de la SCI et de la société locataire sont identiques), on parlera de valeur d’usage. Si tel n’est pas le cas, on s’attachera à la durée de location possible. Sachant que cette dernière se révèle généralement plus longue.

Il conviendra de dissocier l’amortissement des agencements et aménagements de l’amortissement du gros-œuvre. Ces derniers seront soumis à des durées différentes.

De manière assez classique, on appliquera des durées situées entre vingt-cinq et cinquante ans dans le cadre de l’amortissement du gros-œuvre afférent à l’immeuble. En ce qui concerne l’amortissement des agencements et des aménagements, les durées se situeront entre dix et vingt-cinq ans. Précisons qu’il n’y a pas d’amortissement possible pour le terrain.

En revanche, si la cession de l’immeuble devait intervenir, la base de calcul de la plus-value générée à cette occasion reposerait sur la différence entre le prix de vente et le prix d’acquisition de l’ensemble immobilier. Etant précisé que, dans le cadre des plus-values des particuliers, les amortissements comptabilisés n’intègrent pas le calcul. Il faudra donc les déduire. La plus-value concernée fait l’objet d’une imposition à l’IS. Et les dividendes subiront le même sort. Tout cela risque donc de venir alourdir la fiscalité de manière importante.

Dès lors, si l’on prend un peu de recul, on s’aperçoit que durant la période d’amortissement de l’immeuble, soumettre la SCI à l’IS peut se révéler fiscalement avantageux. En revanche, passé cette période, l’avantage précédent est neutralisé par une lourde taxation lors de la cession de celui-ci. Ce qui d’ailleurs est très logique puisque la base de taxation se trouve augmentée en raison de l’amortissement de l’immeuble.

La difficulté est alors la suivante : comment parvenir à établir une évaluation chiffrée du gap prévisible entre chacune des possibilités ? Si l’on envisage les choses sous l’angle de la trésorerie, l’avantage va à l’IS. En effet, y soumettre la SCI permettra de supporter un coût fiscal minimal pendant la période d’amortissement de l’immeuble et de remboursement des emprunts finançant son acquisition.

L’encaissement du prix du vente de l’immeuble aura eu lieu antérieurement au paiement de l’impôt. De plus, la distribution des dividendes peut faire l’objet d’un fractionnement et être différée. Ainsi, le paiement de l’impôt relatif à la plus-value ne devrait pas poser de difficultés particulières.

En revanche, si l’on s’attend à une plus-value élevée quant à la cession de l’immeuble, l’impôt sur le revenu se révèle plus pertinent. Le tout reste de patienter.

Dans le cas d’une cession de parts sociales de SCI soumise à l’IS, la plus-value se voit appliquer un taux global de 30% comprenant l’impôt sur le revenu et les prélèvements sociaux.

A quel moment faire passer la SCI à l’IS ?

L’option peut être levée dès la création de la société civile immobilière ou bien durant son fonctionnement. Si les associés décident de lever l’option à l’IS en cours de fonctionnement, deux possibilités s’ouvrent à eux :

Choix n°1 : Conservation de la valeur d’origine des bâtiments et amortissement de ces derniers en simulant un amortissement pratiqué dès l’origine.

Conséquence : Disparition de la plus-value soumise à taxation à la date d’option pour l’IS

Choix n°2 : Inscription des bâtiments dans les comptes de la SCI à leur valeur réelle au jour de l’option. Les bâtiments seront ensuite amortis sur cette base.

Conséquence : Imposition de la plus-value entre la valeur actualisée et leur valeur d’origine avec application des règles des plus-values immobilières. Exonération possible en fonction du délai de détention de l’immeuble par la SCI.

Pour finir, à l’issue de ce développement, on s’aperçoit que si différents choix sont fiscalement ouverts, sur un plan financier, ils entrainent des conséquences variables.

|

Option pour l’IS |

Avantage |

Inconvénient |

|

Neutralisation de l’impôt pour la durée d’amortissement |

Forte imposition au moment de la cession |

|

|

Option pour l’IR |

Avantage |

Inconvénient |

|

Exonération totale au bout de trente ans |

Pas d’amortissement du bien possible Fiscalité lourde |

Du temps où l’exonération de plus-value était acquise au bout de quinze ans, la question se posait de manière fréquente. Mais depuis que cette durée a été portée à trente ans, il devient nécessaire de réaliser un arbitrage entre trésorerie disponible et patience en attendant l’exonération.

Une simulation pour différents scénarii peut faciliter une prise de décision mais, de manière grossière, il est possible de résumer les choses ainsi :

- Abstenez-vous d’opter pour l’IS si vous envisagez des projets de taille modeste susceptibles de :

- Générer une plus-value à long terme

- Produire des revenus avec une fiscalité modérée

- Optez pour l’IS si vous envisagez des projets de taille importante ou à destination d’une activité professionnelle. En consentant à vous acquitter de l’impôt lors de la cession, vous réduirez les coûts pendant l’exploitation.

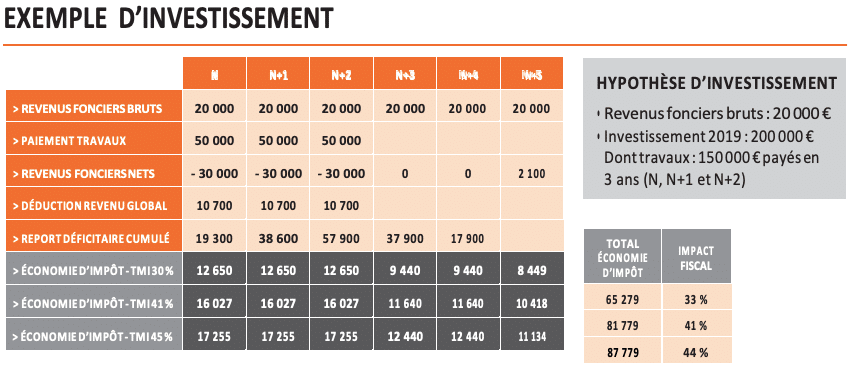

L’astuce en cas de revenus fonciers importants : investir dans un bien immobilier en dispositif » déficit foncier » !

SIMPLE

- Régime de droit commun non soumis au plafonnement des niches fiscales

- Pour tout client disposant de bénéfices fonciers à partir de 9000€ par an

PERFORMANT

- Double impact fiscal : sur TMI et sur prélèvements sociaux (CSG/CRDS = 17,2 %)

- Déduction sur les bénéfices fonciers sans plafonnement des travaux d’entretien, de réparation et d’amélioration

- Déduction des intérêts d’emprunts et frais assimilés sur les bénéfices fonciers

- Déduction du Déficit Foncier sur le revenu global dans la limite de 10 700 € par an

- Report de l’excédent de Déficit Foncier sur les 10 années suivantes

- Engagement de location du bien non meublé pendant 3 ans

- Impact fiscal immédiat et puissant : jusqu’à 53 % du montant de l’investissement

ACCESSIBLE

Prix total à partir de 125000 € dans des villes comme Cannes, Bordeaux, Antibes, Mulhouse,Toulon…

À SAVOIR

Pour un logement acquis en 2019, 100 % des travaux sont pris en compte pour déterminer les revenus fonciers 2019.

Contactez-nous pour découvrir nos solutions d’investissement en Déficit Foncier

Chez Centaure Investissements, nos conseillers sont des experts généralistes intervenant sur tous les domaines patrimoniaux :

- Immobilier

- Produits financiers et assurance vie

- Optimisation fiscale

- Retraite

- Succession

- Prêts

- Assurances

La relation de confiance qui se tisse avec le client nécessite également des capacités relationnelles très développées. La pédagogie est également une compétence précieuse pour proposer un conseil pertinent, clair ne portant pas à confusion pour l’investisseur particulier.

Toutefois le conseiller n’est pas omniscient. Il ne se substitue pas aux autres experts (notaires, avocats, experts-comptables ou sociétés de gestion). En réalité, il va coordonner les conseils et l’action, occasionnellement, lorsque l’intervention d’un spécialiste est nécessaire pour son client, à l’image d’un chef d’orchestre patrimonial. Par exemple, Centaure Investissements travaille en partenariat avec plusieurs cabinets d’avocats et d’expertises comptables pour accompagner au mieux ses clients en co-construction de la stratégie patrimoniale.

En bref

- Le rôle du conseiller en gestion de patrimoine est d’être le chef d’orchestre de vos finances, et d’une façon générale, de votre patrimoine dans son ensemble, pour vous permettre de concrétiser vos projets et de régler des problématiques patrimoniales.

- Il vous conseille et met en œuvre des stratégies pour y parvenir.

- Son impartialité vous garantit un conseil pertinent, personnalisé et orienté vers votre réussite, sans conflit d’intérêt quant aux solutions proposées.

- Pour mieux vous conseiller, il va s’entourer d’autres experts qui vont vous apporter leurs connaissances et ainsi vous donner toutes les clés pour faire fructifier votre patrimoine.

- Enfin, il s’adresse à tout un chacun. Nul besoin d’être fortuné pour prévoir sa future retraite, assurer sa maison, ou encore placer ses économies.