Faut-il rembourser le capital restant dû de son crédit immobilier par anticipation lorsqu’on dispose d’un capital pour le faire ?

La « moyenne de vie » d’un prêt immobilier est d’un peu plus de 7 ans. Les raisons sont nombreuses pour rembourser par anticipation son crédit afin de s’alléger le quotidien. Par exemple, si vous êtes bénéficiaire d’une somme d’argent conséquente, vous pouvez vous poser la légitime question du remboursement de votre crédit immobilier. Faut-il le rembourser par anticipation ou utiliser cette manne pour la réinvestir dans d’autres classes d’actifs ?

Centaure Investissements répond à cette épineuse question : Faut-il rembourser votre crédit immobilier par anticipation si vous bénéficiez d’une rentrée d’argent ?

Rembourser son crédit immobilier par anticipation

Les avantages de ne pas rembourser son crédit immobilier (l’angle de la prévoyance)

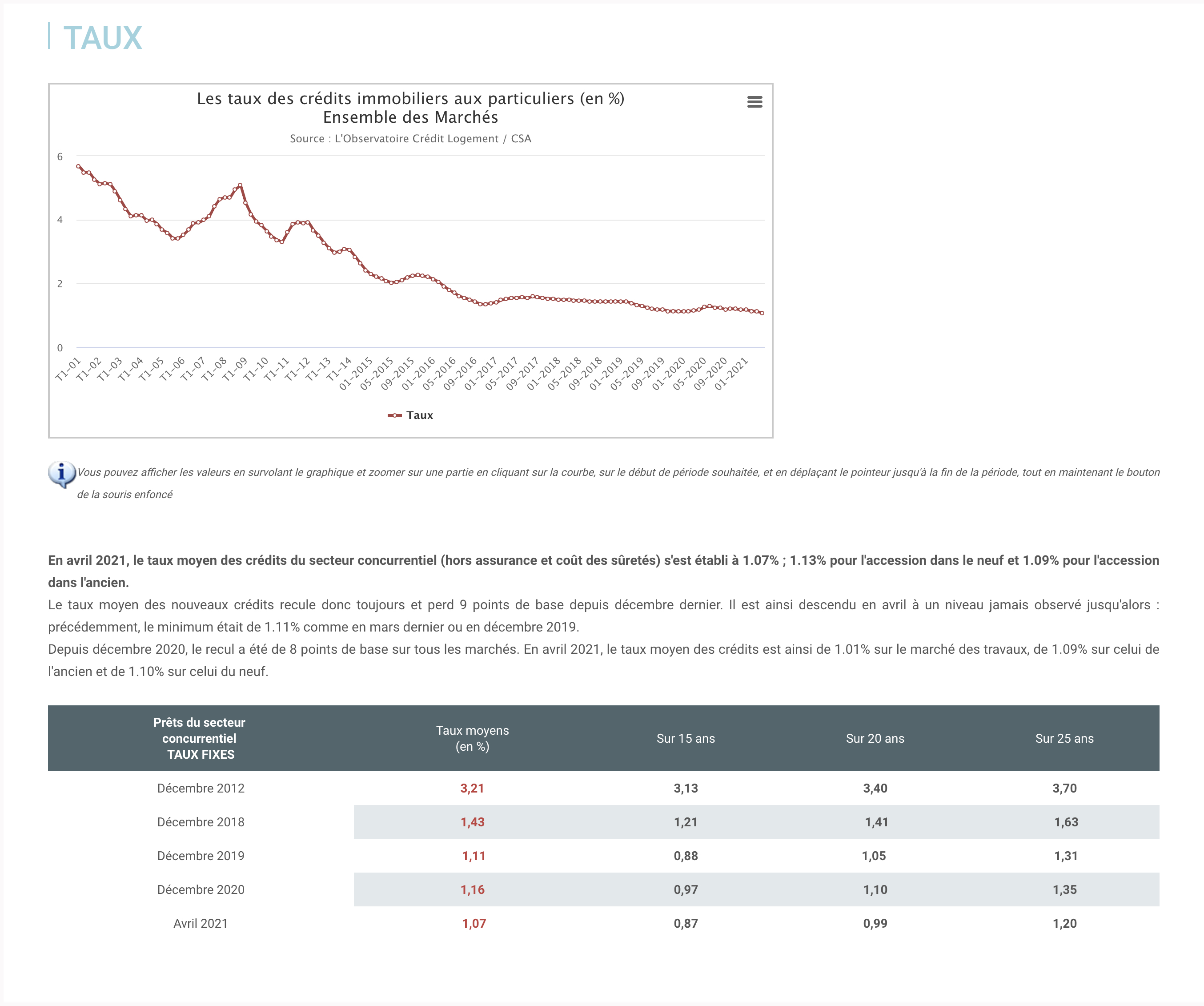

Il n’est pas toujours recommandé de rembourser son crédit par anticipation. Ne serait-ce qu’au regard du contexte des taux d’intérêt. Ainsi, depuis une petite décennie, les taux d’emprunt ne cessent de baisser pour avoir atteint un seuil historiquement bas en août 2019.

Actuellement, c’est généralement un bon calcul de conserver ses liquidités et de ne pas rembourser son crédit. Ceci est d’autant plus vrai si l’inflation revient. Par ailleurs, plus on avance en âge, plus on a besoin de liquidités.

En effet, l’entretien de sa résidence principale, locative ou secondaire, les dépenses de santé, les aides à domicile, le soutien d’un enfant ou d’un petit enfant dans le besoin, ou autres voyages et loisirs sont des évènements générateurs de dépenses.

D’autre part, l’un des gros avantages de conserver son crédit est de ne pas se défaire de son assurance décès invalidité (ADI). On n’y pense pas toujours, mais celle- ci couvre en général de manière satisfaisante les accidents de la vie qui peuvent survenir tout au long du crédit immobilier.

Par exemple, certaines ADI couvrent les mensualités du prêt immobilier pour une femme enceinte, assurée dans le cadre de son emprunt immobilier souscrit avec son conjoint, dans le cadre d’un arrêt de maladie lié à la grossesse. De nombreux emprunteurs – assurés ignorent de nombreuses prises en charges possibles dans ce cadre. C’est donc un outil patrimonial intéressant à conserver.

Rembourser son crédit immobilier par anticipation

Rembourser son crédit immobilier par anticipation: comparez les taux d’intérêt et les taux de rendement

Lorsqu’on dispose d’une épargne disponible, il n’est pas toujours judicieux de rembourser son crédit en cours. Surtout si les taux d’emprunt sont inférieurs aux taux de rendement offerts par son placement. Il faut donc réaliser un arbitrage intelligent. Si les intérêts générés sont supérieurs aux intérêts remboursés pour votre emprunt, il est préférable de conserver votre prêt.

De plus, stratégiquement, si vous disposez d’un capital, il est préférable de le placer sur une assurance vie par exemple. En effet, grâce au mécanisme de la clause bénéficiaire, le capital est protégé et transmis selon vos souhaits, dans le cadre des abattements des articles 990 i et 957 b du CGI. Cette stratégie sera très protectrice pour la famille. En effet, en cas de décès, d’un côté, l’ADI du prêt soldera le capital restant dû du crédit et de l’autre, votre épargne est transmise dans un cadre fiscal avantageux aux bénéficiaires désignés dans votre contrat. Vos proches gagnent ainsi sur les deux tableaux. Idem en cas d’invalidité, dans le sens ou vous conservez votre épargne alors que votre prêt est pris en charge.

En outre, il sera simple, si vous le souhaitez, de racheter mensuellement ou trimestriellement des sommes de votre assurance-vie pour honorer les mensualités de votre crédit. Enfin, l’assurance-vie peut générer elle-même des intérêts, ce qui permettra d’optimiser votre rendement sur le long cours. En synthèse, on fait donc » d’une pierre, deux coups » car dans ce schéma, vous cumulez ainsi les avantages des ADI en cas d’accident de la vie et les bienfaits de l’assurance-vie.

Comparons les taux moyens de crédits à nos portefeuilles modèles

Source : https://www.lobservatoirecreditlogement.fr/derniere-publication

Rembourser son crédit immobilier par anticipation

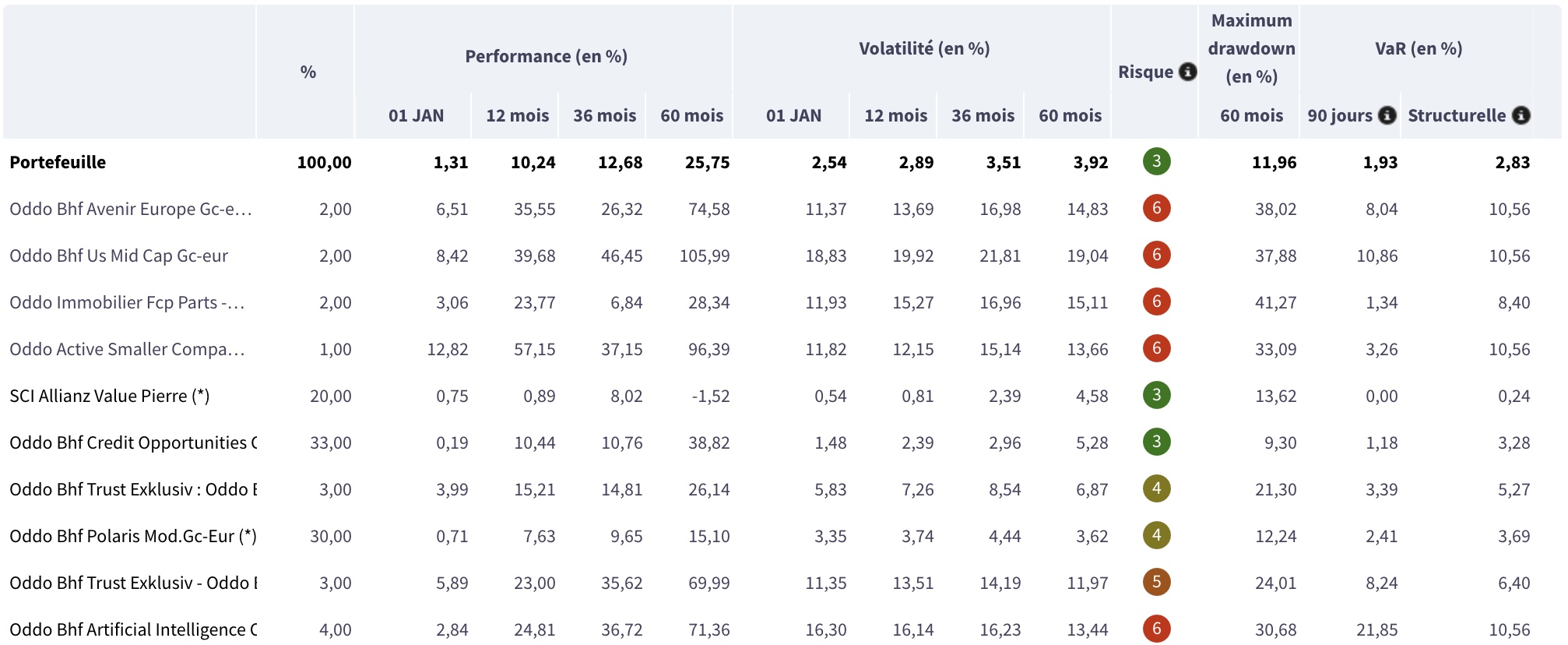

Portefeuille modèle » Sagesse » Oddo BHF sur Fipavie Ingénierie à participation aux bénéfices différée. Communication non contractuelle à but informatif et non contractuel. Les performances passées ne préjugent pas des performances futures. Les supports en unité de compte, en particuliers les fonds investis en actions, présentent un risque de perte en capital. Le capital investi n’est pas garanti. Sa valeur évolue dans le temps, en relation étroite avec l’état de la conjoncture qui suit des cycles successifs, avec des phases à la hausse comme à la baisse.

Rembourser son crédit immobilier par anticipation : La stratégie assurance-vie

La mise en place de cette stratégie avec l’assurance vie est d’autant plus judicieuse dans la mesure où vous utiliserez une enveloppe permettant d’isoler les intérêts du contrat pour neutraliser la fiscalité des rachats, à l’instar du contrat Oddo BHF Fipavie Ingénierie à participation aux bénéfices différée

Ainsi, le constat est simple. Notre portefeuille modèle » sagesse « , chez ODDO BHF, via son contrat FIPAVIE INGENIERIE en clean shares, permet d’optimiser globalement cette stratégie. Les taux fixes moyens d’emprunts sur 20 ans en France pour les 5 dernières années se situe aux alentours de 1,6 % Vs 5,15 % de rendement moyen annuel sur 5 ans pour notre portefeuille modèle, et une volatilité de moins de 4 %, toujours sur 5 ans.

Alors faut-il rembourser son crédit immobilier par anticipation ?

In fine, la balance penche actuellement d’avantage vers l’optimisation de son capital via l’ assurance-vie que vers le remboursement du capital restant dû de son prêt immobilier.

N’hésitez pas à faire appel à Centaure Investissements pour étudier la meilleure stratégie à adopter dans ce cadre. Nos conseillers vous aideront à opter pour les bons choix, en toute objectivité.

Chez Centaure Investissements, nos conseillers sont des experts généralistes intervenant sur tous les domaines patrimoniaux :

- Immobilier

- Produits financiers et assurance-vie

- Optimisation fiscale

- Retraite

- Succession

- Prêts

- Assurances

La relation de confiance qui se tisse avec le client nécessite également des capacités relationnelles très développées. La pédagogie est également une compétence précieuse pour proposer un conseil pertinent, clair ne portant pas à confusion pour l’investisseur particulier.

Toutefois le conseiller n’est pas omniscient. Il ne se substitue pas aux autres experts (notaires, avocats, experts-comptables ou sociétés de gestion). En réalité, il va coordonner les conseils et l’action, occasionnellement, lorsque l’intervention d’un spécialiste est nécessaire pour son client, à l’image d’un chef d’orchestre patrimonial. Par exemple, Centaure Investissements travaille en partenariat avec plusieurs cabinets d’avocats et d’expertises comptables pour accompagner au mieux ses clients en co-construction de la stratégie patrimoniale.

En bref

- Le rôle du conseiller en gestion de patrimoine est d’être le chef d’orchestre de vos finances, et d’une façon générale, de votre patrimoine dans son ensemble, pour vous permettre de concrétiser vos projets et de régler des problématiques patrimoniales.

- Il vous conseille et met en œuvre des stratégies pour y parvenir.

- Son indépendance vous garantit un conseil impartial, personnalisé et orienté vers votre réussite, sans conflit d’intérêt quant aux solutions proposées.

- Pour mieux vous conseiller, il va s’entourer d’autres experts qui vont vous apporter leurs connaissances et ainsi vous donner toutes les clés pour faire fructifier votre patrimoine.

- Enfin, il s’adresse à tout un chacun. Nul besoin d’être fortuné pour prévoir sa future retraite, assurer sa maison, ou encore placer ses économies.

Nos articles les plus consultés