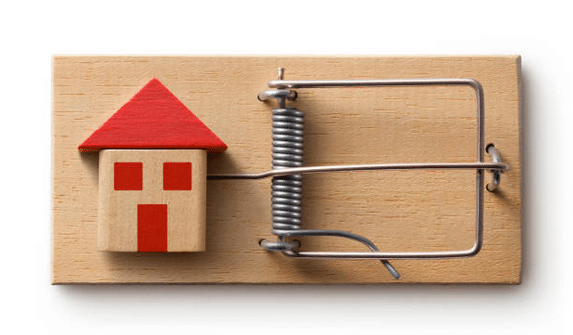

Dispositif Pinel : Un miroir aux alouettes ?

Le Gouvernement y a vu un levier de redynamisation du secteur de l’immobilier locatif ; les investisseurs, l’opportunité d’investir à faible coût et de profiter d’un avantage fiscal. Sur le papier, le dispositif Pinel semblait se présenter comme la réponse tant attendue.

Mais 5 ans après sa mise en place, un rapport de l’Inspection Générale des Finances et du Conseil Général de l’Environnement et du Développement Durable vient apporter une ombre au tableau. En effet, d’après les conclusions de ce rapport, la moitié des investissements immobiliers en Pinel n’offrirait en réalité qu’« un rendement net global négatif au bout de 9 ans ». Voilà qui vient jeter un pavé dans la marre !

Le dispositif Pinel n’est-il qu’un miroir aux alouettes ? Centaure Investissements fait pour vous la lumière sur ce qu’il faut réellement penser de ce dispositif.

Le succès incontesté du dispositif PINEL

Destiné à gommer la déception générée par le dispositif Duflot, le dispositif Pinel fut institué en septembre 2014 et sera reconduit jusqu’au 31 décembre 2021.

Complexité d’accès à la réduction d’impôts, faiblesse des loyers, ventes de logements en-deçà des prévisions … Le dispositif Duflot a cristallisé tous les griefs et a motivé l’avènement d’un dispositif nouveau et plein de promesses : le dispositif Pinel.

Les résultats ne se sont pas faits attendre et le succès fut rapidement au rendez-vous avec l’observation d’un doublement des ventes.

Le fonctionnement du dispositif Pinel

En échange d’une réduction d’impôt sur le revenu et de la possibilité de louer à un ascendant ou descendant dans un foyer fiscal distinct et répondant aux conditions de ressources, le propriétaire d’un logement neuf s’engage à souscrire au respect des conditions suivantes :

- Logement situé dans une zone ciblée par le Gouvernement

- Location du bien nu pour une durée minimale de 6 ans. Cette durée pouvant faire l’objet de deux reconductions de 3 ans.

- Ressources du locataire doivent être conforment au plafonnement fixé selon la zone

- Respect d’un plafonnement des loyers rendant ces derniers légèrement inférieurs aux prix du marché.

- Affectation du bien à la résidence principale du propriétaire

Pour un investissement maximum de 300 000 euros, le montant de la réduction d’impôt est la suivante :

| Durée de la location | Pourcentage de réduction d’impôt |

| 6 ans | 12% du montant de l’investissement |

| 9 ans | 18% du montant de l’investissement |

| 12 ans | 21% du montant de l’investissement |

Les zones d’ombre du dispositif Pinel

Le fait que le dispositif Pinel porte sur des logements neufs présente plusieurs avantages :

- Absence de travaux de rénovation

- Performances énergétiques conformes aux nouveaux standards

Autant d’éléments qui permettent de se projeter sur la réalisation d’une possible plus-value, facteur essentiel de rentabilité de l’investissement locatif.

Or, d’après le rapport de l’IGF et du CGEDD, ce serait bien sur ce dernier point que le bas blesse. En effet, la condition qui préside à la réalisation d’un rendement global positif repose sur une augmentation des prix de l’immobilier supérieure à 11% en neuf ans.

En fait, les réalités du marché sont tout autre. Et le rapport de conclure que « L’attrait de la réduction fiscale semble masquer dans la moitié des cas un rendement net global négatif au bout de 9 ans, hors effet de la hausse du prix de l’immobilier ».

Cependant, on peut tout de même s’interroger quant à l’hypothèse de départ choisie par l’étude. En effet, il est tout à fait permis de douter de la rentabilité d’un investissement immobilier dans le neuf lorsque l’on applique une décote de 30% sur une décennie. Mais il ne faut y voir qu’une moyenne qui peut varier à la baisse, notamment dans les grandes villes. De plus, il n’en reste pas moins que le prix d’un logement récent reste supérieur à celui d’un logement ancien. Cela même passée une période de 10 ans après l’achat.

Malgré tout, cette étude présente l’avantage d’engager une réflexion autour de l’intérêt d’investir en Pinel et de la pertinence dans le choix du programme. Dès lors, il conviendra de privilégier des zones dites « dynamiques » pour bénéficier de loyers suffisants et d’une rentabilité plus élevée. Cette dernière étant d’environ 3,5% brute avant réduction d’impôt.

A qui s’adresse le dispositif Pinel ?

En outre, tous les investisseurs n’ont pas forcément intérêt à faire le choix du dispositif Pinel. En effet, ce type de programme ne présente un réel avantage que lorsque la réduction d’impôt est au moins égale au montant d’impôts dus. En outre, l’investisseur doit être prêt à pouvoir s’engager sur une durée de défiscalisation pouvant aller jusqu’à 12 ans. Sans oublier qu’il ne pourra pas revendre son bien avant 3 années succédant au dernier déficit foncier. Sans quoi, il perdrait l’avantage des-dits déficits fonciers.

Il existe bel et bien un plancher aux alentours de 3500 euros d’impôt annuel en-dessous duquel opter pour un investissement Pinel peut apparaitre superflu. La raison en est relativement simple. En-deçà de ce plancher, le montant de l’investissement pourrait bien se voir trop faible et contraindra à l’acquisition de biens moins qualitatifs et à plus fort risques locatifs. Autant d’éléments pouvant mettre en péril la rentabilité du projet.

En revanche, au-dessus de ce plancher de 3500 euros de réduction d’impôt par an et du montant d’un investissement de 200 à 300 000 euros, vous pourrez trouver des biens plus qualitatifs, a fortiori si vous faites le choix d’être accompagné dans leur sélection.

Quelles sont les étapes à respecter pour investir correctement en Pinel ?

Pour réaliser ce type d’investissement, il vous faudra suivre quatre grandes étapes qui pourront s’étaler sur 3 à 6 mois :

- Sélection de votre bien

- Etude et comparaison des divers projets

- Signature d’un avant-contrat

- Validation de l’accord entre vendeur et acheteur quant aux conditions de la vente

- Recherche de financements

- Regrouper les pièces qui constitueront le dossier de crédit

- Mise en concurrence des différents acteurs

- Remise de l’offre de prêt au notaire

- Constitution du dossier pour la rédaction de l’acte de vente

- Signature de l’acte authentique de vente

Chez Centaure Investissements, nos conseillers sont des experts généralistes intervenant sur tous les domaines patrimoniaux :

- Immobilier

- Produits financiers et assurance vie

- Optimisation fiscale

- Retraite

- Succession

- Prêts

- Assurances

La relation de confiance qui se tisse avec le client nécessite également des capacités relationnelles très développées. La pédagogie est également une compétence précieuse pour proposer un conseil pertinent, clair ne portant pas à confusion pour l’investisseur particulier.

Toutefois le conseiller n’est pas omniscient. Il ne se substitue pas aux autres experts (notaires, avocats, experts-comptables ou sociétés de gestion). En réalité, il va coordonner les conseils et l’action, occasionnellement, lorsque l’intervention d’un spécialiste est nécessaire pour son client, à l’image d’un chef d’orchestre patrimonial. Par exemple, Centaure Investissements travaille en partenariat avec plusieurs cabinets d’avocats et d’expertises comptables pour accompagner au mieux ses clients en co-construction de la stratégie patrimoniale.

En bref

- Le rôle du conseiller en gestion de patrimoine est d’être le chef d’orchestre de vos finances, et d’une façon générale, de votre patrimoine dans son ensemble, pour vous permettre de concrétiser vos projets et de régler des problématiques patrimoniales.

- Il vous conseille et met en œuvre des stratégies pour y parvenir.

- Son indépendance vous garantit un conseil impartial, personnalisé et orienté vers votre réussite, sans conflit d’intérêt quant aux solutions proposées.

- Pour mieux vous conseiller, il va s’entourer d’autres experts qui vont vous apporter leurs connaissances et ainsi vous donner toutes les clés pour faire fructifier votre patrimoine.

- Enfin, il s’adresse à tout un chacun. Nul besoin d’être fortuné pour prévoir sa future retraite, assurer sa maison, ou encore placer ses économies.