Quels sont les avantages de l’investissement en location meublée ?

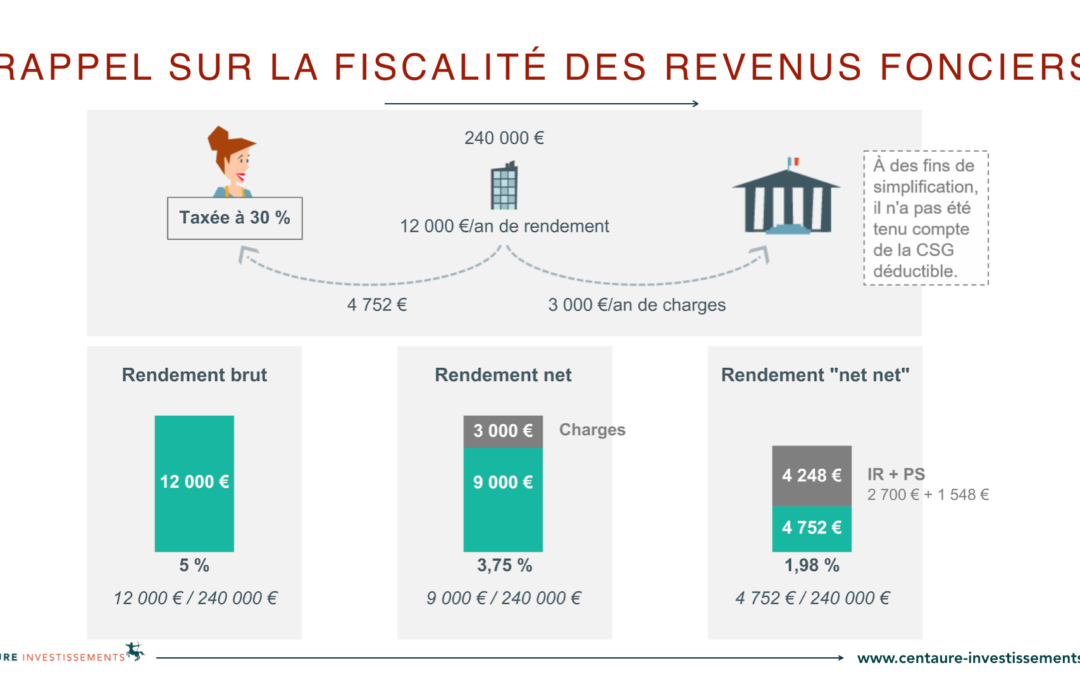

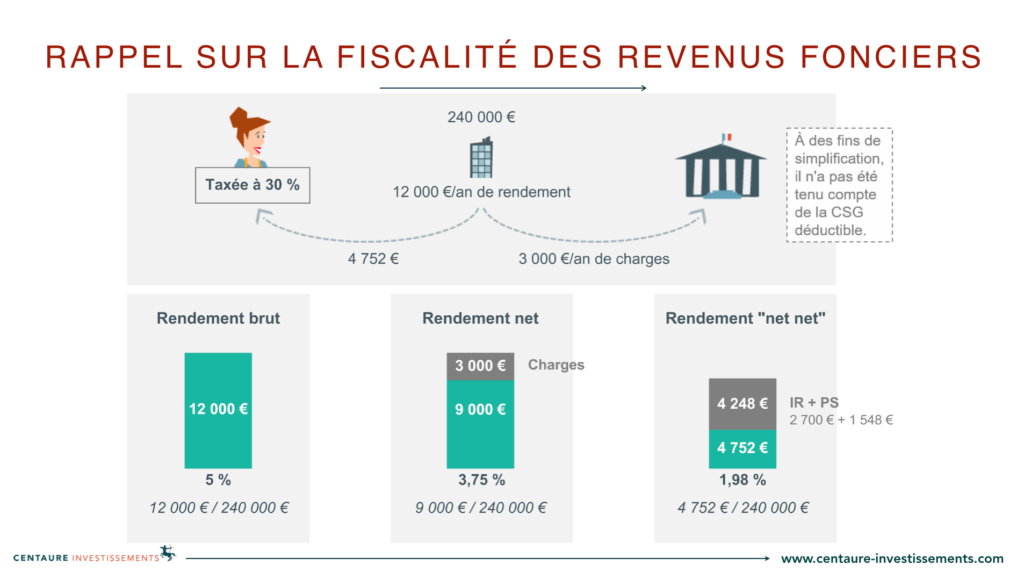

Les revenus fonciers comptent parmi ceux qui font l’objet d’une des plus lourdes impositions françaises. Et particulièrement si vous louez non meublé. D’ailleurs, vous avez certainement pu vous rendre compte de cela lors de votre déclaration d’impôt ! Mais saviez-vous que l’option de la location meublée constitue une alternative fiscalement très intéressante ? Voyons les avantages de l’investissement locatif meublé …

Le choix de la simplicité grâce au régime « micro »

Alors que le régime des revenus fonciers s’applique aux locations nues, c’est le régime des bénéfices industriels et commerciaux (BIC) qui s’applique lors de locations en meublé. Pour l’un comme l’autre, le régime du micro-foncier ou du micro-BIC peut bénéficier au bailleur qui dispose de revenus inférieurs à une certaine limite.

Certes, les charges réelles du bien ne sont pas prises en compte. En revanche, un abattement égal à leur montant théorique sera appliqué. Cependant, si dans le cadre d’une location meublée, celui-ci est de 30% en micro-foncier. Il s’élève à 50% dans le cadre du micro-BIC.

De plus, la location meublée permet au bailleur de profiter de seuils plus élevés en micro-BIC allant jusqu’à 70 000 euros de revenus locatifs. Le seuil n’étant que de 15 000 euros dans le cadre d’une location nue.

En toute hypothèse, qu’il s’agisse d’une location en meublé ou non, l’option pour le régime réel reste ouverte. Elle est d’ailleurs particulièrement indiquée lorsque les charges déductibles excèdent l’abattement forfaitaire. Enfin, renouvelable tacitement et annuellement, cette option est souscrite pour 3 ans en micro-foncier et 2 ans en micro-BIC.

La réduction fiscale permise par l’amortissement

Le régime réel s’avère bien souvent, et à plusieurs égards, une solution plus performante que le régime micro. En effet, en meublé, le régime réel permet la déduction d’un grand nombre des charges acquittées. Il permet aussi, à condition d’être soumis au régime réel des BIC, l’amortissement tant des meubles que des immeubles. En principe, destiné à valoriser la perte de valeur des biens sur une période donnée, il se rattache en réalité à une charge non décaissée.

Cela implique donc que pour deux loyers équivalents, le loueur en meublé bénéficiera d’une fiscalité beaucoup plus favorable. Ainsi, grâce à l’amortissement, la réduction se monte à 47,2 % (TMI + PS) des revenus locatifs lorsque c’est la tranche d’IR de 30% qui s’applique au loueur.

L’avantage de la résidence services

Gérer un bien meublé peut s’avérer particulièrement pesant si l’on considère que la durée minimale d’un bail pour une location nue est de 3 ans et de 1 an (9 mois si le bien est loué par un étudiant) en location meublée. Il vous est possible de laisser à votre notaire, votre agent immobilier ou encore votre administrateur de biens la tache d’assurer la gestion du bien sans pour autant vous départir du risque de vacances ou de carence. Cependant, il vous en coûtera environ 10% hors taxes des sommes encaissées durant l’année.

Or, à condition de prendre certaines précautions quant à l’emplacement notamment et la qualité du gestionnaire, investir dans une résidence étudiante par exemple (ou touristique, seniors, hôtelière, EHPAD) présente de nombreux avantages :

- Garantie d’un revenu mensuel même en cas de vacance du bien

- Entièrement déléguer la gestion

- Un niveau de rentabilité moyen de 3,80 % à 4,70% net

- Le bénéfice du cadre fiscal du loueur meublé non professionnel

De plus, vous pouvez profiter de ce placement à compter de 45 000 euros selon les résidences.

Découvrir la location meublée en vidéo en cliquant ICI

L’alternative rentable de la colocation

Le fonctionnement est le suivant. Un bien est acheté puis adapté à la colocation. Dans la mesure où vous percevez plusieurs loyers, la rentabilité du bien cible est supérieure à celle d’un bien à locataire unique. Les frais de gestion perçus par la société se montant à 10% du loyer brut.

De plus, il s’agit d’une opération qui jouit d’un cadre fiscal plus qu’intéressant puisque l’opération porte sur une location meublée et ouvre droit au statut de loueur en meublé non professionnel. Ainsi, les fruits de la location ne feront pas l’objet d’imposition pendant longtemps puisque l’amortissement du bien se trouve déductible des revenus locatifs.

Comment calculer le rendement « net – net » d’un investissement immobilier ?

Chez Centaure Investissements, nos conseillers sont des experts généralistes intervenant sur tous les domaines patrimoniaux :

- Immobilier

- Produits financiers et assurance vie

- Optimisation fiscale

- Retraite

- Succession

- Prêts

- Assurances

La relation de confiance qui se tisse avec le client nécessite également des capacités relationnelles très développées. La pédagogie est également une compétence précieuse pour proposer un conseil pertinent, clair ne portant pas à confusion pour l’investisseur particulier.

Toutefois le conseiller n’est pas omniscient. Il ne se substitue pas aux autres experts (notaires, avocats, experts-comptables ou sociétés de gestion). En réalité, il va coordonner les conseils et l’action, occasionnellement, lorsque l’intervention d’un spécialiste est nécessaire pour son client, à l’image d’un chef d’orchestre patrimonial. Par exemple, Centaure Investissements travaille en partenariat avec plusieurs cabinets d’avocats et d’expertises comptables pour accompagner au mieux ses clients en co-construction de la stratégie patrimoniale.

En bref

- Le rôle du conseiller en gestion de patrimoine est d’être le chef d’orchestre de vos finances, et d’une façon générale, de votre patrimoine dans son ensemble, pour vous permettre de concrétiser vos projets et de régler des problématiques patrimoniales.

- Il vous conseille et met en œuvre des stratégies pour y parvenir.

- Son indépendance vous garantit un conseil impartial, personnalisé et orienté vers votre réussite, sans conflit d’intérêt quant aux solutions proposées.

- Pour mieux vous conseiller, il va s’entourer d’autres experts qui vont vous apporter leurs connaissances et ainsi vous donner toutes les clés pour faire fructifier votre patrimoine.

- Enfin, il s’adresse à tout un chacun. Nul besoin d’être fortuné pour prévoir sa future retraite, assurer sa maison, ou encore placer ses économies.