Faut-il transférer son contrat d’assurance-vie sur un PER issu de la loi Pacte ?

Il peut être pertinent de racheter et de transférer son assurance-vie sur un PER. Néanmoins, il faut accepter de bloquer ce capital jusqu’à son départ en retraite.

Centaure Investissements vous propose d’en apprendre un peu plus sur une stratégie patrimoniale encore peu exploitée.

Un régime fiscal favorable aux « transferts » de son contrat d’assurance-vie sur un PER

En cas de rachat sur un contrat d’assurance-vie de plus de 8 ans, réalisé avant le 1er janvier 2023, pour un contribuable de moins de 57 ans, un régime de faveur permet d’exonérer les intérêts jusqu’à 4 600 € pour une personne seule (et 9 200 € pour un couple). Régime cumulable avec les abattements classiques de 4 600 € et 9 200 € applicables à l’assurance-vie. Soit une exonération jusqu’à 9 200 € pour une personne seule (et 18 400 € pour un couple). Les prélèvements sociaux restent dus. Pour se faire, le contribuable doit donc être à plus de 5 ans de l’âge légal de départ à la retraite.

Cet avantage fiscal est efficient pour les contribuables détenant des contrats d’assurance-vie significatifs, et dont les abattements classiques sont déjà consommés par de précédents rachats. En deçà de 4 600 € pour une personne seule (ou 9 200 € pour un couple) d’intérêts retirés, l’avantage fiscal incitant au « transfert » des contrats d’assurance-vie sur les PER ne joue pas.

Par ailleurs, le transfert des sommes rachetées sur le contrat d’assurance-vie permet de réaliser un versement volontaire sur le PER. Elles seront déductibles du revenu global (ou du revenu professionnels BIC, BNC, BA ou de la rémunération de gérance pour les TNS).

PER : Un rendement plus élevé que l’assurance-vie

Le PER permet de se constituer, pour la retraite, un capital ou une rente, nets de fiscalité, Le principe de constitution est proche de celui que l’on pourrait constituer sur un contrat d’assurance-vie. Toutefois, le gain fiscal à l’entrée du PER (déduction des versements à la TMI) permet de compenser la fiscalité plus lourde à la sortie sur le PER (PFU sur les intérêts pour l’assurance-vie / IR sur le cumul des primes versées et PFU sur les intérêts pour le PER).

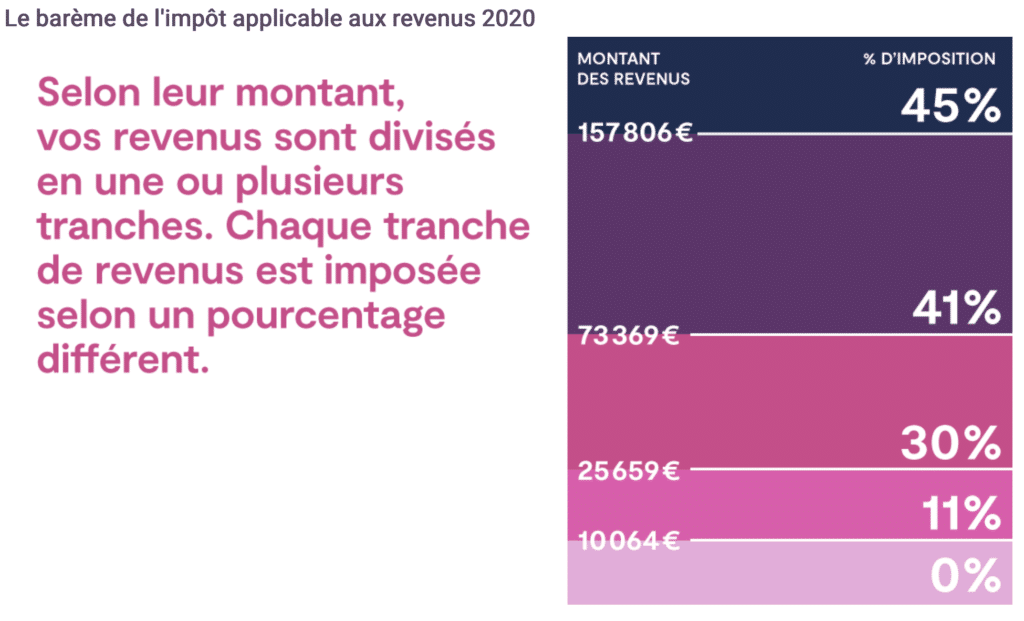

La déduction sur les versements PER devient plus importante dès lors que le contribuable a déduit les versements à une TMI (Tranche Marginale d’Imposition) à 41 %. Lorsqu’il prend sa retraite, il peut récupérer le capital ou les rentes à une TMI à 30 % voire 11 % (les contribuables sont généralement moins taxés pendant la phase de retraite que sur celle de l’activité).

Sortie en rente ou en capital en une fois ou de manière fractionnée.

Pendant la phase d’épargne, les prélèvements sociaux ne sont pas dus sur le PER (contrairement à l’assurance-vie sur les fonds euros). Au moment de la retraite, l’épargne est immédiatement disponible. Cela, tant sur l’assurance-vie que sur le PER : il est possible de sortir en capital en une seule fois, de manière fractionnée ou via des rachats partiels réguliers.

PER : un avantage successoral seulement en cas de décès prématuré

Le PER est efficace fiscalement en cas de décès avant 70 ans, puisque le capital ou la valeur capitalisée de la rente bénéficient d’un abattement de 152 500 € par bénéficiaire (puis taxation à 20 % puis 31, 25 %). La réelle différence entre le PER et l’assurance-vie se situe en cas de décès.

Plus intéressant que l’assurance-vie, en cas de décès avant 70 ans. Mais après la liquidation du PER individuel (hypothèse d’un décès entre 62 et 70 ans), la rente versée au bénéficiaire est totalement exonérée (sans limite de montant) si le titulaire a réalisé des versements réguliers pendant au moins 15 ans.

Réversion exonérée de droits de succession

Notez que la réversion de la rente est exonérée de droits de succession en cas d’attribution aux conjoints, partenaires de PACS, enfants ou ascendants du bénéficiaire.

Pour l’assurance-vie, en cas de décès avant 70 ans, le capital bénéficie d’un abattement de 152 500 € par bénéficiaire (puis taxation à 20 % puis 31, 25 %). Voire d’une exonération totale pour les sommes issues des primes versées avant le 13 octobre 1998.

Enfin, le décès n’entraîne pas l’exigibilité des prélèvements sociaux sur les intérêts (les intérêts latents acquis sur le PER ne sont pas taxables au décès), contrairement à l’assurance-vie en cas de décès du souscripteur-assuré.

Attention en cas de décès après 70 ans !

En cas de décès après 70 ans (quelle que soit la date de versement des primes), le PER devient moins intéressant que l’assurance-vie. D’une part, puisque les capitaux ou la valeur capitalisée de la rente sont taxés aux droits de succession après un abattement global de 30 500 € (y compris sur les primes versées avant 70 ans).

Cependant, en cas de décès après la liquidation des droits à la retraite, la réversion de la rente est exonérée de droit de succession (et donc du prélèvement prévu au 757 B du CGI) lorsqu’elle est attribuée aux conjoints, partenaires de PACS, enfants ou ascendants du bénéficiaire. D’autre part, la taxation s’applique sur l’intégralité des capitaux versés par l’assureur (cumul des primes + intérêts). Ce qui n’est pas le cas en assurance-vie où seul le cumul des primes est taxable (les intérêts issus des primes versées après 70 ans sur un contrat d’assurance-vie ne sont pas taxés).

Pour obtenir une étude offerte de mise en place d’un PER ou d’une assurance-vie, ou pour le transfert de votre PERP, contrat Madelin ou PER, cliquez ICI !

Chez Centaure Investissements, nos conseillers sont des experts généralistes intervenant sur tous les domaines patrimoniaux :

- Immobilier

- Produits financiers et assurance vie

- Optimisation fiscale

- Retraite

- Succession

- Prêts

- Assurances

La relation de confiance qui se tisse avec le client nécessite également des capacités relationnelles très développées. La pédagogie est également une compétence précieuse pour proposer un conseil pertinent, clair ne portant pas à confusion pour l’investisseur particulier.

Toutefois le conseiller n’est pas omniscient. Il ne se substitue pas aux autres experts (notaires, avocats, experts-comptables ou sociétés de gestion). En réalité, il va coordonner les conseils et l’action, occasionnellement, lorsque l’intervention d’un spécialiste est nécessaire pour son client, à l’image d’un chef d’orchestre patrimonial. Par exemple, Centaure Investissements travaille en partenariat avec plusieurs cabinets d’avocats et d’expertises comptables pour accompagner au mieux ses clients en co-construction de la stratégie patrimoniale.

En bref

- Le rôle du conseiller en gestion de patrimoine est d’être le chef d’orchestre de vos finances, et d’une façon générale, de votre patrimoine dans son ensemble, pour vous permettre de concrétiser vos projets et de régler des problématiques patrimoniales.

- Il vous conseille et met en œuvre des stratégies pour y parvenir.

- Son indépendance vous garantit un conseil impartial, personnalisé et orienté vers votre réussite, sans conflit d’intérêt quant aux solutions proposées.

- Pour mieux vous conseiller, il va s’entourer d’autres experts qui vont vous apporter leurs connaissances et ainsi vous donner toutes les clés pour faire fructifier votre patrimoine.

- Enfin, il s’adresse à tout un chacun. Nul besoin d’être fortuné pour prévoir sa future retraite, assurer sa maison, ou encore placer ses économies.