Opportunité Défense I : un nouveau produit structuré qui vise le potentiel du secteur de la défense européenne

Un contexte géopolitique propice

Défense et souveraineté : un virage stratégique majeur

Depuis plusieurs années, les tensions géopolitiques internationales replacent la défense au centre des priorités politiques. Entre la guerre en Ukraine, la montée des conflits asymétriques et les défis de souveraineté numérique ou industrielle, les États réévaluent massivement leurs stratégies militaires.

Conséquence directe : les budgets de défense explosent. L’OTAN affiche désormais un objectif ambitieux de 5 % du PIB consacré à l’effort militaire. Pourtant, à ce jour, les marchés n’anticipent en moyenne qu’un niveau de 2,6 %. Cet écart ouvre un potentiel de revalorisation significatif pour les entreprises du secteur.

C’est dans ce contexte que Centaure Investissements lance Opportunité Défense I, un produit structuré innovant. Il permet aux investisseurs de se positionner sur un panier composé des leaders européens de la défense et de l’aéronautique, tels qu’Airbus, Thales, Leonardo, Dassault Aviation ou BAE Systems.

Ce support est éligible aux contrats d’assurance-vie et de capitalisation ODDO BHF (Génération-vie). Il constitue une opportunité attractive pour les investisseurs souhaitant diversifier leur épargne à long terme, tout en bénéficiant d’un cadre fiscal avantageux.

Investir dans la défense et l’aérospatiale

Un indice de référence dédié à la défense européenne

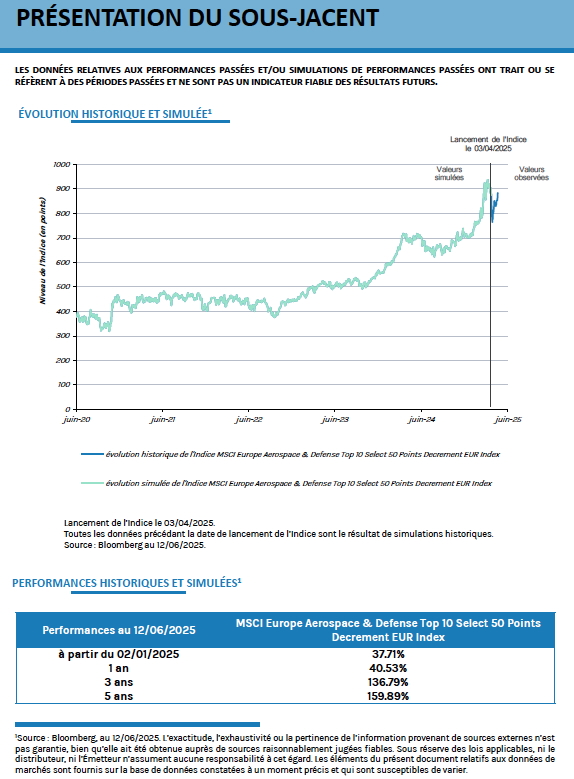

Pour construire le produit structuré Opportunité Défense I, Centaure Investissements s’appuie sur un indice parfaitement représentatif du secteur. Il s’agit du MSCI Europe Aerospace & Defense Top 10 Select 50 Points Decrement EUR (code Bloomberg : MXEADT50).

Cet indice regroupe les 10 plus grandes entreprises cotées en Europe dans les domaines de l’aéronautique, de la défense et de la cybersécurité.

Parmi ces géants industriels, on retrouve notamment Airbus, Leonardo, Thales, BAE Systems ou encore Dassault Aviation. Ensemble, ils constituent un panier stratégique pour capter la dynamique de réarmement européen et les enjeux de souveraineté technologique.

De plus, l’indice applique quotidiennement une déduction forfaitaire de 50 points (annualisés), appelée décrément. Ce mécanisme technique permet de simuler la distribution de dividendes tout en offrant une lecture plus pure et stable de la performance boursière hors dividendes.

Comment fonctionne un indice de décrément ?

Un indice de décrément fonctionne comme un indice boursier classique, à une différence près : chaque jour, on lui retire un montant fixe exprimé en points, représentant les dividendes théoriques que les entreprises du panier pourraient verser.

En pratique, cela présente plusieurs avantages. Tout d’abord, cela permet à l’émetteur du produit de maîtriser précisément les flux financiers associés au support. Ensuite, cela offre à l’investisseur une meilleure visibilité sur la performance intrinsèque de l’indice, hors effet dividende, souvent variable et peu lisible.

Ainsi, le décrément facilite une construction plus équitable du produit structuré, en isolant les variations de prix des titres sélectionnés.

Un mécanisme de remboursement anticipé, trimestre après trimestre

Le produit Opportunité Défense I intègre un mécanisme de remboursement anticipé automatique, activable chaque trimestre à partir de septembre 2026. Cette option s’applique dès lors que l’indice est au-dessus d’un seuil dégressif défini à l’avance.

À chaque date d’observation trimestrielle :

-

Si l’indice clôture à un niveau supérieur ou égal à sa valeur de référence initiale (ou au seuil dégressif prévu),

-

Alors, le remboursement anticipé est automatiquement déclenché.

Dans ce cas, l’investisseur reçoit :

-

100 % de son capital initial,

-

Et un gain de 3,15 % par trimestre écoulé depuis la date d’origine (le 12 septembre 2025).

Si ces conditions ne sont pas remplies, le placement se poursuit. Ce processus se répète jusqu’à la date d’échéance finale, fixée au 19 septembre 2035, soit 10 ans au total.

À cette date, trois scénarios sont possibles, selon la performance de l’indice. Ceux-ci sont décrits précisément dans les paragraphes suivants.

Le sous-jacent : un indice européen spécialisé et innovant

Le produit est indexé sur le MSCI Europe Aerospace & Defense Top 10 Select 50 Points Decrement EUR (code Bloomberg : MXEADT50).

L’indice MSCI Europe Aerospace & Defense Top 10 Select 50 Points Decrement suit la performance des 10 plus grandes entreprises européennes cotées dans le secteur de la défense et de l’aéronautique. Parmi elles : Airbus, Leonardo, Thales, BAE Systems, Dassault Aviation, et d’autres leaders stratégiques.

Cet indice dit « de décrément » applique chaque jour une déduction forfaitaire de 50 points d’indice annualisés. Ce mécanisme, appelé décrément, sert à neutraliser l’effet des dividendes versés par les entreprises du panier.

Résultat : l’indice reflète une performance plus purement boursière, sans l’effet mécanique des dividendes. Ainsi, cela permet une meilleure comparabilité dans la construction du produit structuré et une plus grande transparence sur la performance réelle du marché.

Qu’est-ce qu’un indice de décrément ?

C’est un indice auquel on soustrait quotidiennement un montant fixe prédéfini, exprimé en points, pour tenir compte des dividendes théoriques. Cela permet à l’émetteur de maîtriser les flux financiers du produit tout en offrant une meilleure visibilité sur le rendement brut.

Des remboursements anticipés dégressifs

Chaque trimestre, dès septembre 2026, le produit peut être remboursé de manière anticipée si l’indice est supérieur à la valeur initiale qui sera définie le 12 septembre 2025. La valeur de remboursement, observée à chaque date d’observation de remboursement anticipé ainsi qu’à la date d’observation finale, dépend de l’évolution de l’indice MSCI Europe Aerospace & Defense Top 10 Select 50 Points Decrement EUR.

Je télécharge la BROCHURE du fonds Opportunité Défense I

Je télécharge le DOCUMENT D’INFORMATIONS CLÉS du fonds Opportunité Défense I

Comment ça marche ?

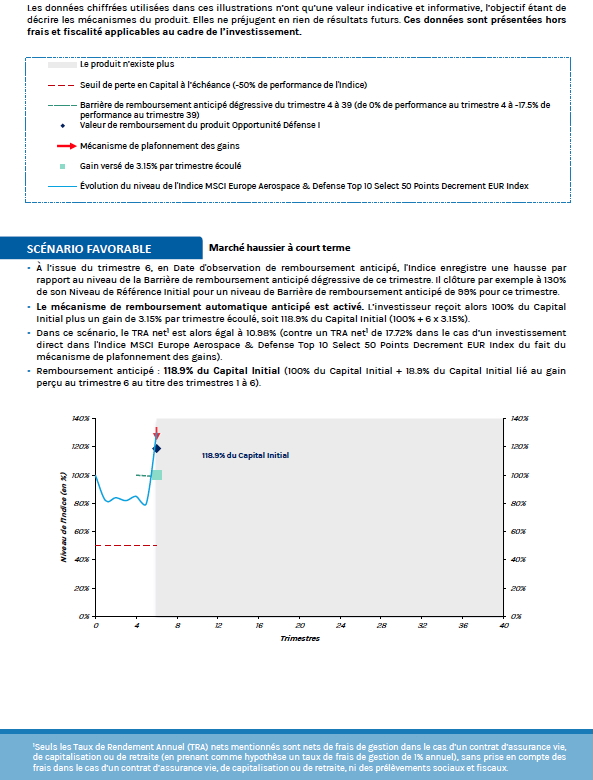

Du trimestre 4 au trimestre 39, à chaque Date d’observation de remboursement anticipé, si l’Indice clôture à un niveau supérieur ou égal à celui de la Barrière de remboursement anticipé dégressive correspondant au trimestre concerné, le mécanisme de remboursement anticipé est automatiquement activé. L’investisseur reçoit alors, à la Date de paiement du remboursement anticipé correspondante, le remboursement du capital initial ainsi qu’un gain de 3,15 % par trimestre écoulé.

L’intégralité du Capital Initial, accompagnée d’un gain de 3,15 % par trimestre écoulé depuis la Date d’observation initiale (le 12 septembre 2025), soit un Taux de Rendement Annuel (TRA) net² pouvant atteindre jusqu’à 11,16 %.

Que se passe-t-il à l’échéance si aucun remboursement anticipé n’a eu lieu ?

À l’issue des 40 trimestres, lors de la Date d’observation finale, si aucun remboursement anticipé n’a été déclenché auparavant, la performance de l’Indice est observée par rapport à son niveau initial à la Date d’observation du 12 septembre 2025.

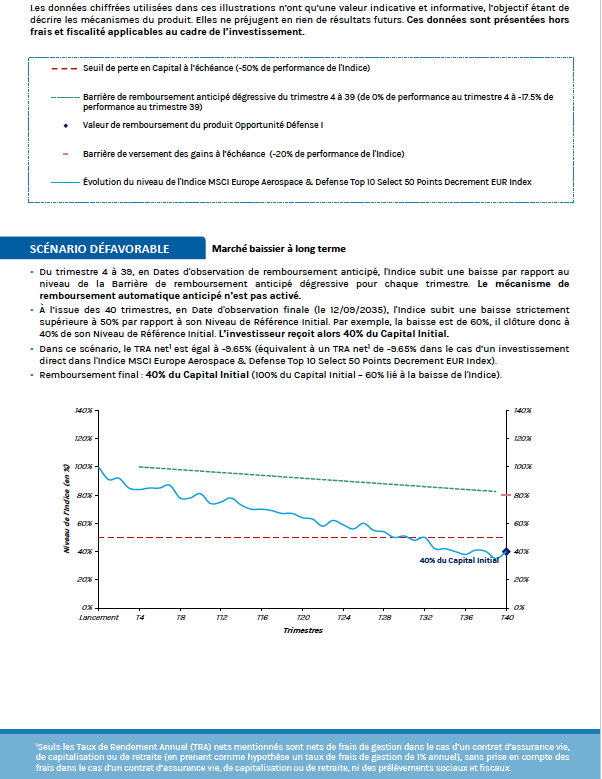

Scénario défavorable – Baisse supérieure à 50 % de l’indice

Si l’Indice enregistre une baisse strictement supérieure à 50 % par rapport à son Niveau de Référence Initial :

L’investisseur reçoit à l’échéance le Capital Initial diminué de la performance négative de l’Indice. Cela entraîne une perte en capital pouvant être partielle ou totale.

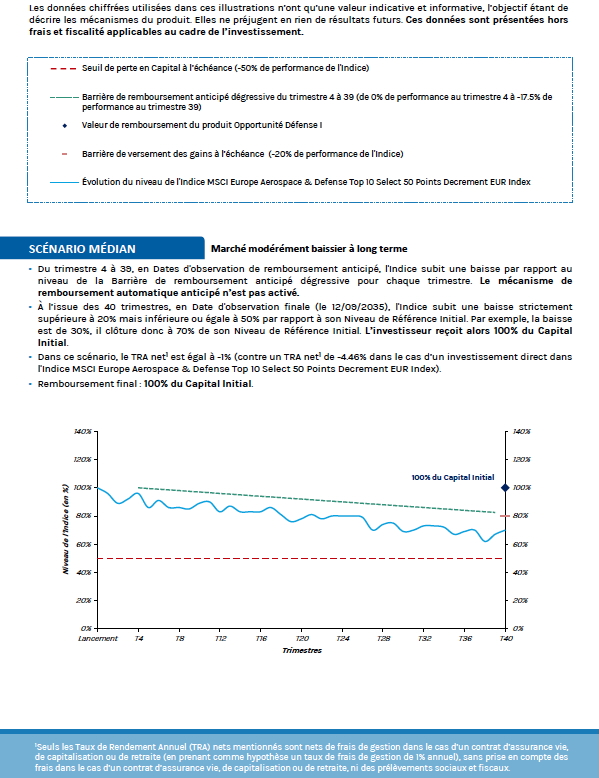

Scénario médian – Baisse entre 20 % et 50 %

Si l’Indice enregistre une baisse strictement supérieure à 20 % mais inférieure ou égale à 50 % par rapport à son niveau initial l’investisseur reçoit à l’échéance l’intégralité de son Capital Initial, sans gain. Dans ce cas, il ne subit pas de perte, mais il ne bénéficie d’aucune rémunération sur la période.

Scénario favorable – Baisse inférieure ou égale à 20 %, ou hausse

Si l’Indice ne baisse pas de plus de 20 %, ou progresse l’investisseur reçoit à l’échéance le Capital Initial intégral auquel s’ajoute un gain de 3,15 % par trimestre écoulé, soit 126 % au total sur 40 trimestres.

Quelles sont les caractéristiques principales du fonds Opportunité Défense I ?

NOM : Opportunité Défense I

ISIN : FRIP00001ML1

Émetteur : MORGAN STANLEY

Durée : 1 à 10 ans maximum

Niveau de risque : 7/7

Barrière de protection du capital : -50%

Seuil de protection des gains à l’échéance : -20%

Dégressivité : -0,5% par trimestre à partir du 5ème trimestre

Niveau initial : 12/09/2025

Sous jacent : MSCI Europe Aerospace & Defense Top 10 Select 50 Points Decrement EUR (code Bloomberg : MXEADT50 Index)

¹ L’investisseur s’expose à un risque de perte en capital, partielle ou totale, non mesurable a priori, en cas de revente des titres de créance avant la date de remboursement final. Les titres sont émis par Morgan Stanley & Co. International plc. L’investisseur est exposé aux risques de défaut, de faillite ou de mise en résolution de l’émetteur.

² Calculé depuis la Date d’observation initiale (le 12 septembre 2025) jusqu’à la Date d’échéance (le 19 septembre 2035).

Conclusion : un placement stratégique, mais exigeant

Opportunité Défense I s’inscrit dans une thématique d’avenir : le renforcement de la souveraineté européenne dans un monde géopolitiquement instable. Le secteur de la défense bénéficie de perspectives de croissance solides, soutenues par l’augmentation des budgets militaires des États membres de l’OTAN et la réindustrialisation stratégique de l’Europe.

Ce produit structuré permet aux investisseurs de viser une performance attractive dans un cadre défini, tout en bénéficiant d’un mécanisme de remboursement anticipé. Néanmoins, comme tout titre de créance structuré, il comporte un risque de perte en capital, notamment en cas d’évolution défavorable de l’indice sous-jacent ou de revente avant échéance.

L’indice MSCI Europe Aerospace & Defense Top 10 Select 50 Points Decrement EUR (code Bloomberg : MXEADT50 Index)

Ce qu’il faut savoir avant d’investir dans Opportunité Défense I

Ce placement s’adresse aux investisseurs avertis. Il est conçu pour ceux qui souhaitent diversifier leur épargne sur le long terme et comprennent les risques associés aux produits structurés. Il ne constitue en aucun cas une solution d’investissement globale à lui seul.

Avant de souscrire, il est indispensable de vérifier que ce produit correspond bien à votre situation patrimoniale, vos objectifs financiers, votre horizon d’investissement, ainsi qu’à votre tolérance au risque.

Avertissements réglementaires

Communication à caractère publicitaire – non contractuelle

Ce document est fourni à titre purement informatif. Il ne constitue ni un conseil en investissement, ni une recommandation personnalisée, ni une offre ou sollicitation d’achat ou de vente d’instruments financiers.

Les données présentées sont issues de sources réputées fiables à la date de publication. Toutefois, elles n’engagent ni la responsabilité de Centaure Investissements, ni celle de ses partenaires.

Risques associés au produit Opportunité Défense I

Opportunité Défense I est un titre de créance structuré complexe, émis par Morgan Stanley & Co. International plc, société de droit anglais.

L’investisseur s’expose à un risque de perte en capital, partielle ou totale, notamment dans les cas suivants :

-

en cas de revente avant l’échéance,

-

en cas d’évolution défavorable de l’indice sous-jacent,

-

ou en cas de défaut de l’émetteur.

💡 Aucune garantie de capital n’est offerte en cours de vie ou à l’échéance, sauf dans des situations précises, décrites dans la documentation contractuelle.

Le produit comporte notamment les risques suivants :

-

Risque de crédit (défaut ou faillite de l’émetteur),

-

Risque de marché (volatilité de l’indice),

-

Risque de liquidité (impossibilité de céder facilement le titre),

-

Risque de résolution (intervention des autorités en cas de défaillance de la banque émettrice).

Documentation obligatoire à consulter

Avant toute souscription, il est essentiel de lire attentivement :

-

le Prospectus de Base, approuvé par la Financial Conduct Authority (FCA) et notifié à l’AMF,

-

le Document d’Informations Clé (KID).

Toute la documentation est disponible auprès de votre conseiller sur simple demande.

Une distribution strictement encadrée

Ce produit est exclusivement réservé à une distribution dans le cadre d’un conseil en investissement. Il ne peut être proposé que par des professionnels agréés : CIF, IAS ou PSI.

La souscription est soumise à une évaluation préalable visant à déterminer si le produit est approprié et adapté au profil de l’investisseur.